鐺煮山川,粟藏世界,有明月清風(fēng)知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者:許海波、張議丹

來源:金誠同達(dá)(ID:gh_116bfa8fc864)

結(jié)合服務(wù)信托的創(chuàng)新實(shí)踐,本文討論最近一年的網(wǎng)紅產(chǎn)品——基礎(chǔ)設(shè)施REITs,并以此來討論信托公司從事資產(chǎn)證券化信托的優(yōu)勢及所面臨的問題。

一

信托與資產(chǎn)證券化

中國銀保監(jiān)會(huì)在2020年9月出臺(tái)的《信托公司資金信托管理暫行辦法(征求意見稿)》中,給服務(wù)信托作如下定義:“服務(wù)信托業(yè)務(wù)是指信托公司運(yùn)用其在賬戶管理、財(cái)產(chǎn)獨(dú)立、風(fēng)險(xiǎn)隔離等方面的制度優(yōu)勢和服務(wù)能力,為委托人提供除資產(chǎn)管理服務(wù)以外的資產(chǎn)流轉(zhuǎn),資金結(jié)算,財(cái)產(chǎn)監(jiān)督、保障、傳承、分配等受托服務(wù)的信托業(yè)務(wù)。”資產(chǎn)證券化信托就是典型的服務(wù)信托之一。

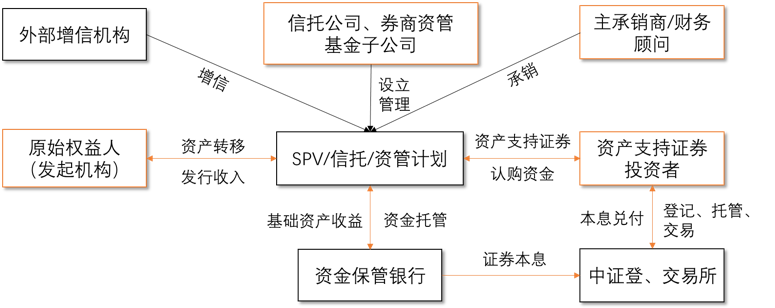

目前國內(nèi)典型的資產(chǎn)證券化產(chǎn)品,主要是RMBS、CMBS、ABS、ABN等,看上去有點(diǎn)復(fù)雜,其實(shí)都是源于同一個(gè)基因“信托”。在資產(chǎn)證券化的過程中,我們需要將產(chǎn)生現(xiàn)金流的特定資產(chǎn)“封包”,就是隔離并獨(dú)立,其實(shí)就是一個(gè)設(shè)立信托的過程。以ABS為例:

如上圖所示,這個(gè)資產(chǎn)包是一個(gè)特殊目的載體,需要一個(gè)管理人(或叫受托人),通常是信托公司或者其他履行相同職能的類似機(jī)構(gòu)(本文討論服務(wù)信托,姑且以信托公司為例)。資產(chǎn)證券化與一般財(cái)產(chǎn)信托的差異就在于,前者在封包并創(chuàng)設(shè)了“信托受益權(quán)”(就是獲得信托財(cái)產(chǎn)和信托利益分配的權(quán)利)后,這個(gè)信托受益權(quán)被標(biāo)準(zhǔn)化、證券化,并公開出售給投資者。在資產(chǎn)證券化的交易場景中,我們一般將該“信托”稱之為“資產(chǎn)支持計(jì)劃”,對應(yīng)出售給投資者的權(quán)益憑證稱之為“資產(chǎn)支持證券”。

除了RMBS、CMBS、ABS、ABN,還有一類重要的資產(chǎn)證券化,就是不動(dòng)產(chǎn)信托投資基金(REITs)。REITs(Real Estate Investment Trusts)直譯即“房地產(chǎn)投資信托”或“房地產(chǎn)投資信托基金”,當(dāng)然基因也是“信托”。和其他資產(chǎn)證券化產(chǎn)品相比,REITs的“封包”資產(chǎn)被特定為經(jīng)營性物業(yè),或其他可以產(chǎn)生穩(wěn)定現(xiàn)金流的不動(dòng)產(chǎn)。

從服務(wù)信托的角度,資產(chǎn)證券化信托可以理解為信托公司在資產(chǎn)證券化過程中履行流轉(zhuǎn)、結(jié)算、監(jiān)督、分配等管理人職責(zé)并獲得報(bào)酬的信托。在我們實(shí)際承辦的資產(chǎn)證券化業(yè)務(wù)中,計(jì)劃管理人的職責(zé)一般約定為:將專項(xiàng)計(jì)劃的認(rèn)購資金用于購買基礎(chǔ)資產(chǎn),管理專項(xiàng)計(jì)劃資產(chǎn)、分配專項(xiàng)計(jì)劃利益;按期出具管理人報(bào)告,保證資產(chǎn)支持證券持有人能夠及時(shí)了解有關(guān)專項(xiàng)計(jì)劃資產(chǎn)與收益等信息;監(jiān)督托管人的托管行為,并針對托管人的違約行為采取必要措施保護(hù)資產(chǎn)支持證券持有人的合法權(quán)益;按約向資產(chǎn)支持證券持有人分配專項(xiàng)計(jì)劃利益。當(dāng)然,就整個(gè)項(xiàng)目的運(yùn)作而言,依據(jù)團(tuán)隊(duì)特點(diǎn)和資源稟賦,也可以參與得更多。

基礎(chǔ)設(shè)施REITs的規(guī)定與結(jié)構(gòu)

接下來我們討論一下基礎(chǔ)設(shè)施REITs的規(guī)定和結(jié)構(gòu)。除《證券法》《證券投資基金法》《信托法》等上位法,基礎(chǔ)設(shè)施REITs的政策規(guī)定如下:

2020年4月24日,中國證監(jiān)會(huì)、國家發(fā)改委聯(lián)合發(fā)文《關(guān)于推進(jìn)基礎(chǔ)設(shè)施領(lǐng)域不動(dòng)產(chǎn)投資信托基金(REITs)試點(diǎn)相關(guān)工作的通知》(證監(jiān)發(fā)〔2020〕40,以下簡稱“40號(hào)文”),要求各相關(guān)機(jī)構(gòu)加強(qiáng)合作,“推動(dòng)基礎(chǔ)設(shè)施REITs在證券交易所公開發(fā)行交易,盤活存量資產(chǎn)、形成投資良性循環(huán),吸引更專業(yè)的市場機(jī)構(gòu)參與運(yùn)營管理,提高投資建設(shè)和運(yùn)營管理效率,提升投資收益水平”。隨后,2020年8月初,國家發(fā)改委發(fā)布了《關(guān)于做好基礎(chǔ)設(shè)施領(lǐng)域不動(dòng)產(chǎn)投資信托基金(REITs)試點(diǎn)項(xiàng)目申報(bào)工作的通知》(以下簡稱“586號(hào)文”),中國證監(jiān)會(huì)發(fā)布了《公開募集基礎(chǔ)設(shè)施證券投資基金指引(試行)》(以下簡稱“指引”),為基礎(chǔ)設(shè)施REITS的申報(bào)和落地提供了更明確的規(guī)定和指引。

2021年1月29日,上海證券交易所發(fā)布了《上海證券交易所公開募集基礎(chǔ)設(shè)施證券投資基金(REITs)業(yè)務(wù)辦法(試行)》及《上海證券交易所公開募集基礎(chǔ)設(shè)施證券投資基金(REITs)規(guī)則適用指引第1號(hào)——審核關(guān)注事項(xiàng)(試行)》和《上海證券交易所公開募集基礎(chǔ)設(shè)施證券投資基金(REITs)規(guī)則適用指引第2號(hào)——發(fā)售業(yè)務(wù)(試行)》,為基礎(chǔ)設(shè)施REITS的發(fā)行和審核提供了更細(xì)化的執(zhí)行標(biāo)準(zhǔn)。同時(shí),國家發(fā)改委再次發(fā)布了《關(guān)于建立全國基礎(chǔ)設(shè)施領(lǐng)域不動(dòng)產(chǎn)投資信托基金(REITs)試點(diǎn)項(xiàng)目庫的通知》。

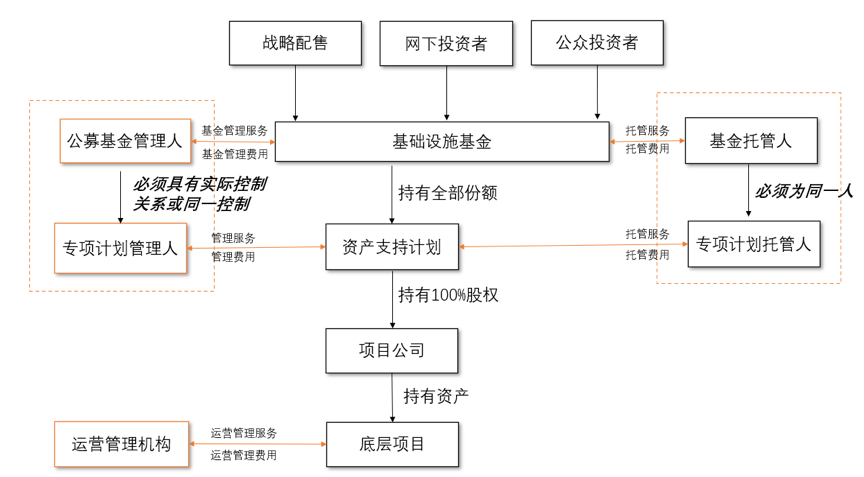

根據(jù)40號(hào)文、586號(hào)文及《指引》的規(guī)定,基礎(chǔ)設(shè)施公募REITs的交易結(jié)構(gòu)可以概括為“公募基金+股權(quán)信托+項(xiàng)目公司”,其交易邏輯包括:(1)公募基金的募集;(2)資產(chǎn)支持計(jì)劃(股權(quán)信托)的設(shè)立;(3)以公募基金的資金購買資產(chǎn)支持計(jì)劃的全部份額。為便于理解,筆者將上述“資產(chǎn)支持計(jì)劃”稱之為“股權(quán)信托”,原因是因?yàn)檫@一資產(chǎn)支持計(jì)劃本質(zhì)上就是一個(gè)財(cái)產(chǎn)權(quán)信托,同時(shí),這一信托的唯一財(cái)產(chǎn)就是項(xiàng)目公司的100%股權(quán)。項(xiàng)目公司就是持有基礎(chǔ)設(shè)施資產(chǎn)的公司。依據(jù)國家發(fā)改委和中國證監(jiān)會(huì)的規(guī)定,目前試點(diǎn)的基礎(chǔ)設(shè)施項(xiàng)目主要包括倉儲(chǔ)物流,收費(fèi)公路、機(jī)場港口等交通設(shè)施,水電氣熱等市政設(shè)施,污染治理、信息網(wǎng)絡(luò)、產(chǎn)業(yè)園區(qū)等。

基礎(chǔ)設(shè)施REITs的結(jié)構(gòu)如下圖所示:

律 師 建 議

在基礎(chǔ)設(shè)施REITs出臺(tái)之前,城投債、基建項(xiàng)目融資是個(gè)老生常談的問題。信托公司以往的非標(biāo)項(xiàng)目,就包括通過資金信托為地方政府的城投項(xiàng)目提供融資,或者采取雙SPV的準(zhǔn)資產(chǎn)證券化模式提供融資。基礎(chǔ)產(chǎn)業(yè)類信托曾是信托公司的主流產(chǎn)品。與基礎(chǔ)設(shè)施REITs的法律結(jié)構(gòu)相對照,差異就在于資金的募集方式、交易手段和監(jiān)督水平。一個(gè)是公募,一個(gè)是私募。信托公司對于基礎(chǔ)設(shè)施的融資項(xiàng)目,其實(shí)是非常熟悉的。因此,在信托公司傳統(tǒng)業(yè)務(wù)不斷被壓降的情況下,對于具有“信托”基因的基礎(chǔ)設(shè)施REITs,非標(biāo)轉(zhuǎn)標(biāo),可以積極孵化新的服務(wù)信托。在滿足監(jiān)管規(guī)定的資質(zhì)條件的情況下,信托公司既可以擔(dān)任資產(chǎn)支持計(jì)劃的計(jì)劃管理人。

目前,信托公司作為計(jì)劃管理人發(fā)展基礎(chǔ)設(shè)施REITs的服務(wù)信托業(yè)務(wù),至少需滿足兩個(gè)資格條件:一是信托公司應(yīng)取得資產(chǎn)支持專項(xiàng)計(jì)劃管理人試點(diǎn)資格,二是應(yīng)滿足公募基金管理人與信托公司存在同一控制關(guān)系。

客觀而言,信托公司目前以服務(wù)信托參與資產(chǎn)證券化,仍然面臨一些挑戰(zhàn)和壁壘。因?yàn)楸O(jiān)管體系的差異,實(shí)踐中常常更多地選擇券商資管和基金子公司擔(dān)任資產(chǎn)證券化的SPV。信托公司服務(wù)于基礎(chǔ)設(shè)施REITs,顯然要面臨國家發(fā)改委、中國證監(jiān)會(huì)和中國銀保監(jiān)會(huì)的三重監(jiān)管約束。信托公司真正要發(fā)展資產(chǎn)證券化信托,尤其服務(wù)于基礎(chǔ)設(shè)施REITs,還要解決不少問題。簡而言之,筆者建議監(jiān)管部門逐步擴(kuò)大試點(diǎn),減少行政審批,通過負(fù)面清單和備案制完善監(jiān)管約束,讓發(fā)行和申報(bào)上市過程預(yù)期更加清晰。對于信托公司,除了牌照約束,在資格準(zhǔn)入方面應(yīng)適當(dāng)放寬。這樣才有利于融資類業(yè)務(wù)做減法的同時(shí),在服務(wù)信托和慈善信托領(lǐng)域做加法。

注:文章為作者獨(dú)立觀點(diǎn),不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“金誠同達(dá)”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: JT&N觀點(diǎn)|服務(wù)信托創(chuàng)新與實(shí)踐(三):資產(chǎn)證券化的信托之門

金誠同達(dá)

金誠同達(dá)