鐺煮山川,粟藏世界,有明月清風知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者:西政財富

來源:西政財富(ID:xizhengcaifu)

信托產(chǎn)品由于底層資產(chǎn)的非標屬性,以及融資方或委托人的個性化要求,使得信托產(chǎn)品的交易結構設計相對復雜、業(yè)務鏈條長,且非標業(yè)務多為場外、協(xié)商開展,無具體的信息披露要求和外部評級要求,導致信托產(chǎn)品存在交易結構復雜和融資主體透明度低的特點。

目前比較流行的信托模式主要有以下四種:貸款模式信托、股權模式信托、權益模式信托和組合模式信托。

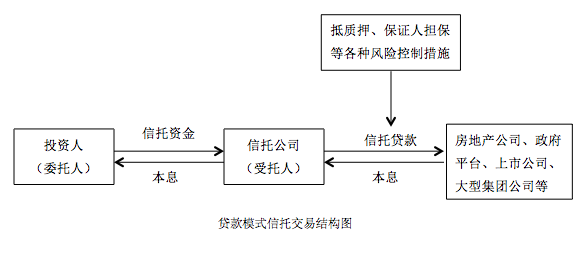

一、貸款模式

貸款是信托融資里最為基礎、簡單的交易模式,也是最行之有效的融資方式。貸款方式融資方主要有房地產(chǎn)公司、政府平臺、上市公司、大型集團公司等。

信托公司通過信托計劃向投資人募集資金并向房地產(chǎn)公司、政府平臺、上市公司、大型集團公司等發(fā)放貸款,融資方以其關聯(lián)資產(chǎn)進行抵質押、保證人擔保等各種風險措施保證債權安全,到期后由融資方還本付息。

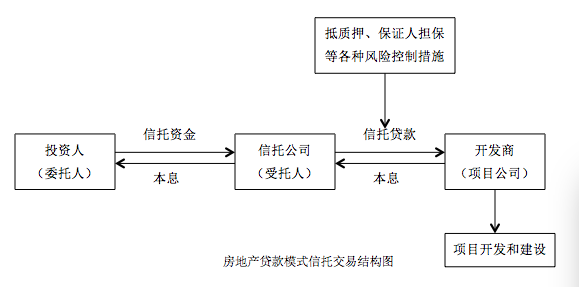

以房地產(chǎn)為例,因地產(chǎn)行情的特殊性,所以監(jiān)管對房地產(chǎn)公司信托融資做出了詳細監(jiān)管要求。房地產(chǎn)公司以貸款模式進行融資,需滿足銀監(jiān)會規(guī)定的“432”條件。

1、“4”代表房地產(chǎn)公司必須取得“四證”,即《國有土地使用證》、《建設用地規(guī)劃許可證》、《建設工程規(guī)劃許可證》和《建設工程開工許可證》;

2、“3”是指開發(fā)企業(yè)項目資本金比例不低于30%;

3、“2”則是指融資方或其母公司至少有二級或以上的資質。

房地產(chǎn)貸款模式的信托產(chǎn)品,應該關注如下風險:

1、是否滿足銀監(jiān)會規(guī)定的“432”條件。

2、抵押評估是否合理,抵押率是否控制在合理范圍。

3、房地產(chǎn)項目的運行狀況、已經(jīng)取得的證件情況、截至到信托產(chǎn)品發(fā)行時的開發(fā)進度、項目的位置、預計銷售價格及市場前景等。

4、借款的開發(fā)商是否具有償債能力,以往的信譽如何,如有第三方提供擔保,則考察擔保方的信用等級。

5、項目是否有做資金用途監(jiān)管、銷售回款賬戶監(jiān)管、證件印章監(jiān)管等。

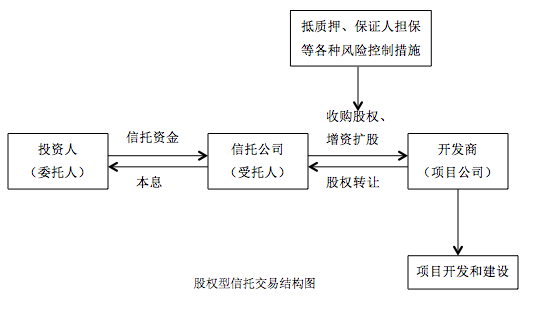

二、股權模式

與債權信托相比,股權信托并沒有那么嚴格的合規(guī)要求,所以比較適合房地產(chǎn)企業(yè)的融資需求,信托資金可以通過受讓房地產(chǎn)企業(yè)股權為其提供開發(fā)建設資金。因而可以滿足企業(yè)拿地、四證不全時期的融資需求,股權融資也有利于美化企業(yè)財務報表,部分情況是作為過渡資金,待四證齊全后向銀行申請開發(fā)貸款,實現(xiàn)信托資金的推出。

運作模式:

1、信托公司以信托資金的形式直接入股開發(fā)商、受讓股權、參與增資擴股等,成為其股東,在期限等條件滿足時,按約定由開發(fā)商或其它第三方根據(jù)約定價款收購信托的持股部分。

2、信托公司僅用信托資金中很少的一部分入股開發(fā)商,然后將剩余的信托資金按照股東借款的形式進入開發(fā)商,同時這部分資金的償還順序排在銀行貸款或其它債務之后。

股權模式應關注:

1、提防風險,如果項目公司管理混亂,那么入股的信托資金將面臨被挪用的風險。對此,要求信托公司對項目公司進行全控管理,例如股權質押、證件印章監(jiān)管、資金賬戶監(jiān)管、重組董事會、重大事項一票否決等。

2、信托資金在繳納土地出讓金和初期建設資金后,項目開發(fā)的后期又面臨資金短缺,即信托產(chǎn)品的募集資金不足以覆蓋項目資金缺口,如此時不能獲取后續(xù)資金來源(銀行貸款或預售回款),則此房地產(chǎn)項目會成為"爛尾"項目,屆時信托產(chǎn)品將遭遇風險。

3、房地產(chǎn)項目銷售狀況不理想或無法順利取得銀行貸款,則到期回購資金將沒有著落。投資者應重點考察承諾回購股權的股東財務狀況如何,是否有足夠的經(jīng)營現(xiàn)金流作為回購保證。

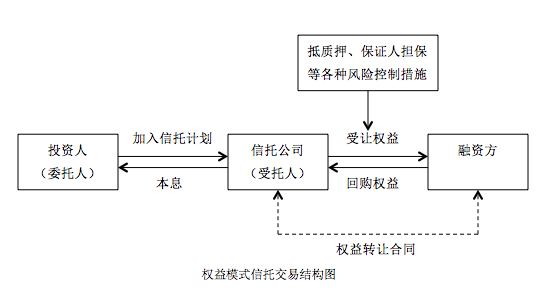

三、權益模式

企業(yè)基于自身擁有的優(yōu)質權益(基礎資產(chǎn)的權利無瑕疵并且現(xiàn)金流穩(wěn)定可控)與信托公司合作,通常采用“權益轉讓附加回購”等方式,從而實現(xiàn)優(yōu)質資源整合放大的信托融資模式

在實踐中,一般運用租金收益權、股權收益權、項目收益權、應收賬款收益權或者特定資產(chǎn)收益權等方式開展信托融資。

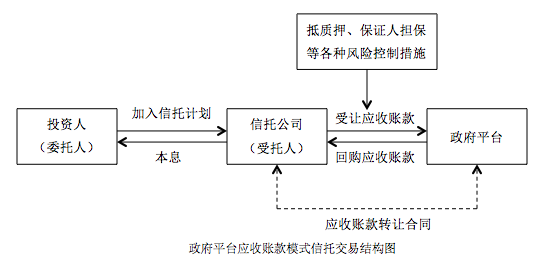

以目前政府平臺融資主要采用的應收賬款轉讓加回購的融資模式為例,信托公司發(fā)行信托計劃,募集信托資金,受讓政府融資平臺持有的應收賬款,以該資產(chǎn)未來的現(xiàn)金流作為信托計劃的未來現(xiàn)金流入來源,平臺公司以此融入資金,到期后由其回購應收賬款,實現(xiàn)信托計劃退出。

應收賬款轉讓回購模式應關注:

1、應收賬款須具有真實性、準確性、完整性。

2、關注應收賬款轉讓手續(xù)的合法性,需經(jīng)過債權人、債務人、受讓方做三方確權,同時登記公告。

3、回購義務人須簽訂回購合同,分析回購義務人的回購能力。

4、密切關注應收賬款存續(xù)情況,及時應對壞賬風險。

四、組合模式

所謂“組合”,是指信托資金的運用方式涵蓋了貸款投資、股權投資、權益投資、信托受益權轉讓等“一攬子”策略,并根據(jù)不同的項目做出靈活的信托資金運用方式以及退出機制。在信托實踐中,常見的組合模式有“股權投資+債權投資”、“股權投資+權益投資”、“股權投資(或權益投資)+財產(chǎn)權信托”,期限配置等方面均比較靈活,但因組合模式交易結構復雜,加大了信托公司在實踐管理的難度。

五、總結

不同的融資需求和融資主體,需要設計不同的交易結構,作為投資者理解信托產(chǎn)品交易結構設計背后緣由及相關的風險管理手段是十分需要的,本次列舉的幾種常見結構,希望對各位有所幫助。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“西政財富”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權歸原作者所有,未經(jīng)授權,請勿轉載,謝謝!

西政財富

西政財富