鐺煮山川,粟藏世界,有明月清風(fēng)知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者:克而瑞研究中心

來源:丁祖昱評樓市(ID:dzypls)

今年下半年,房地產(chǎn)市場大幅降溫,房企資金回籠承壓,行業(yè)流動性風(fēng)險集聚,企業(yè)債務(wù)違約事件頻發(fā)。經(jīng)歷數(shù)月的陣痛調(diào)整期,9月底,央行首提“兩個維護”之后,流動性利好消息開始釋放,行業(yè)回暖預(yù)期邊際趨穩(wěn)。

房企 “冰凍”融資狀態(tài)似有所解封。為防范短期流動性波動引發(fā)的行業(yè)危機,除銀行間債券市場的中票、融資券之外,其他融資方式也有望解封。

01

政策頻發(fā)重塑市場信心

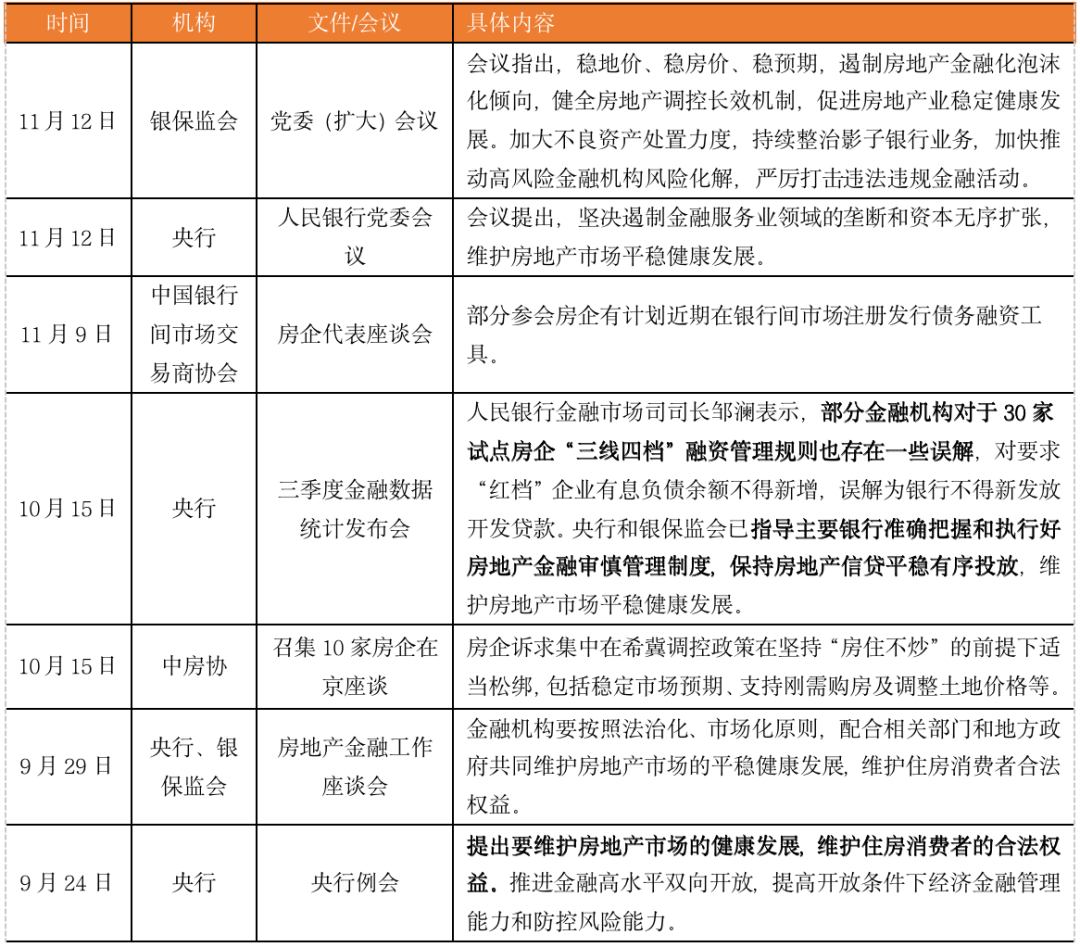

11月19日,央行在2021年第三季度中國貨幣政策執(zhí)行報告中強調(diào),保持房地產(chǎn)金融政策的連續(xù)性、一致性、穩(wěn)定性,實施好房地產(chǎn)金融審慎管理制度,加大住房租賃金融支持力度,配合相關(guān)部門和地方政府共同維護房地產(chǎn)市場的平穩(wěn)健康發(fā)展,維護住房消費者的合法權(quán)益。

9月末央行首次提及“兩個維護”,指導(dǎo)銀行準確把握和執(zhí)行好房地產(chǎn)金融審慎管理制度,保持房地產(chǎn)信貸平穩(wěn)有序投放,維護房地產(chǎn)市場平穩(wěn)健康發(fā)展。此后,監(jiān)管層更是頻頻發(fā)聲。

10月15日,中房協(xié)在京召開房企座談會,住建部相關(guān)人員參與,此時,房企的訴求主要集中在堅持“房住不炒”前提下適當松綁,包括穩(wěn)定市場預(yù)期、支持剛需購房及調(diào)整土地價格等,可見房企經(jīng)營壓力。

央行和銀保監(jiān)會又多次提及促進房地產(chǎn)行業(yè)穩(wěn)定健康發(fā)展,預(yù)示房企融資環(huán)境預(yù)期松動,政策端風(fēng)向有所緩和,從宏觀上對房地產(chǎn)信心重塑有所推進,維穩(wěn)房地產(chǎn)。

圖:9月底以來政策密集發(fā)聲維穩(wěn)房地產(chǎn),支持房企融資

數(shù)據(jù)來源:CRIC整理

02

銀行間市場對國企敞開融資口子

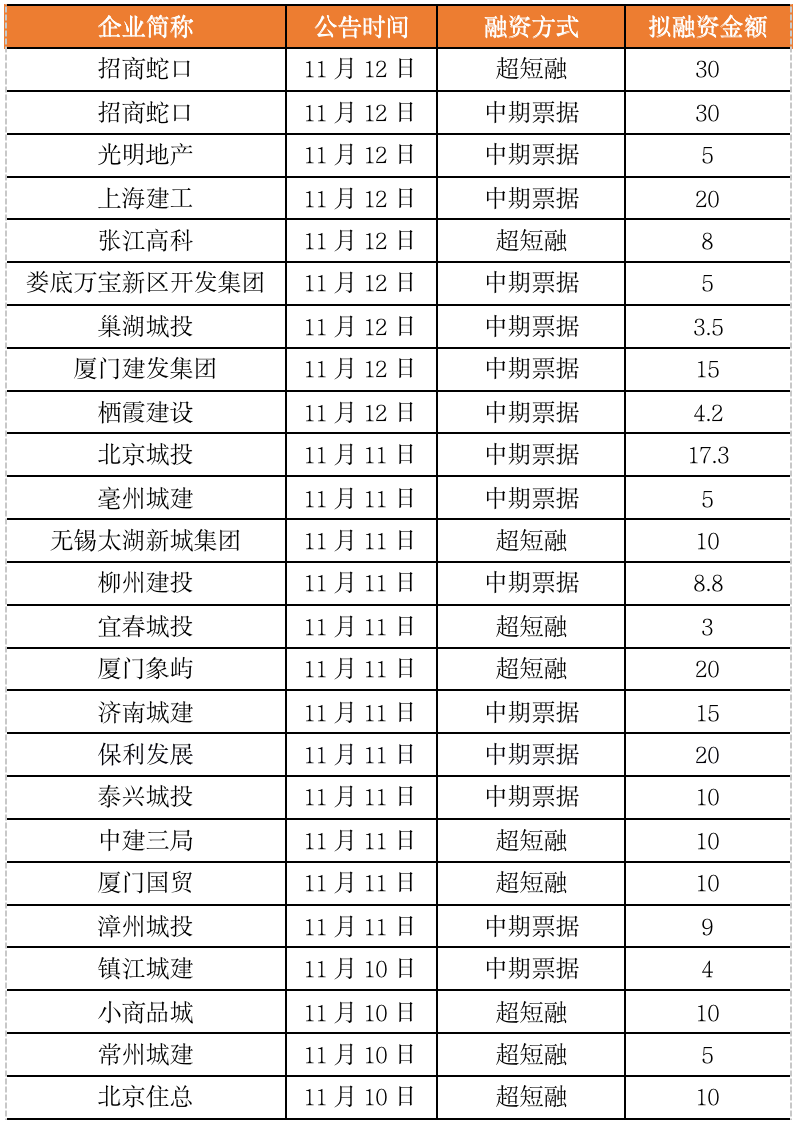

中國銀行間市場交易商協(xié)會舉行房企代表座談會,部分參會的房企計劃近期在銀行間市場注冊發(fā)行債務(wù)融資工具,意味著房企境內(nèi)發(fā)債的政策或有所松動。

座談會后,眾多房企密集發(fā)行中期票據(jù)和超短融資券。據(jù)不完全統(tǒng)計,11月10日以來,共有25家房企及城投企業(yè)宣布在銀行間市場融資,所涉金額達287.8億元,數(shù)額及發(fā)行企業(yè)數(shù)量相對較高。

值得注意的是,11月11日,保利發(fā)展擬發(fā)行20億元中期票據(jù),將銀行間債券市場的融資主體從城投擴展到主流房企,隨后,光明地產(chǎn)和招商蛇口等紛紛公告擬發(fā)行中期票據(jù)和超短融,企業(yè)融資“冰凍”狀態(tài)有所緩解。

與此同時,本輪房企融資審批速度也明顯加快,小商品城11月10宣布擬發(fā)行的10億元超短融計劃,已經(jīng)于11月15日發(fā)行完成,發(fā)行周期僅為5天。

多家房企中票、短融等債券融資計劃的設(shè)立成功,預(yù)示目前銀行間債券市場融資口子已經(jīng)松開,未來資質(zhì)良好,信用較高的企業(yè)特別是國企央企也有望加入發(fā)債的隊伍。但是依靠政府信用背書,已成功發(fā)行的企業(yè)均是城投公司或央企國企,且主體和債券的評級相對較高,未來是否能擴大發(fā)債主體至其他類型的企業(yè)仍有待觀察。

圖:11月10日以來房企擬進行的銀行間債券發(fā)行計劃

數(shù)據(jù)來源:CRIC整理

03

按揭貸款提速,房企銷售回款壓力得以緩解

銀行間市場融資回暖的同時,9月底央行窗口指導(dǎo)銀行貸款有序發(fā)放,個人按揭貸款額度緊張的問題已得到初步緩解。

11月10日,央行公布2021年10月個人住房貸款統(tǒng)計數(shù)據(jù),數(shù)據(jù)顯示,2021年10月末,個人住房貸款余額37.7萬億元,當月增加3481億元,較9月多增1013億元。這是央行首次單獨發(fā)布個人住房貸款單月數(shù)據(jù),維穩(wěn)信號明顯。

從1-10月房企到位資金來看,個人按揭貸款10月單月到位金額2554億元,同比增1.0%,增速自6月以來首次轉(zhuǎn)正,這也意味著按揭貸款發(fā)放明顯提速,未來開發(fā)商銷售回款壓力將得到有效緩解。

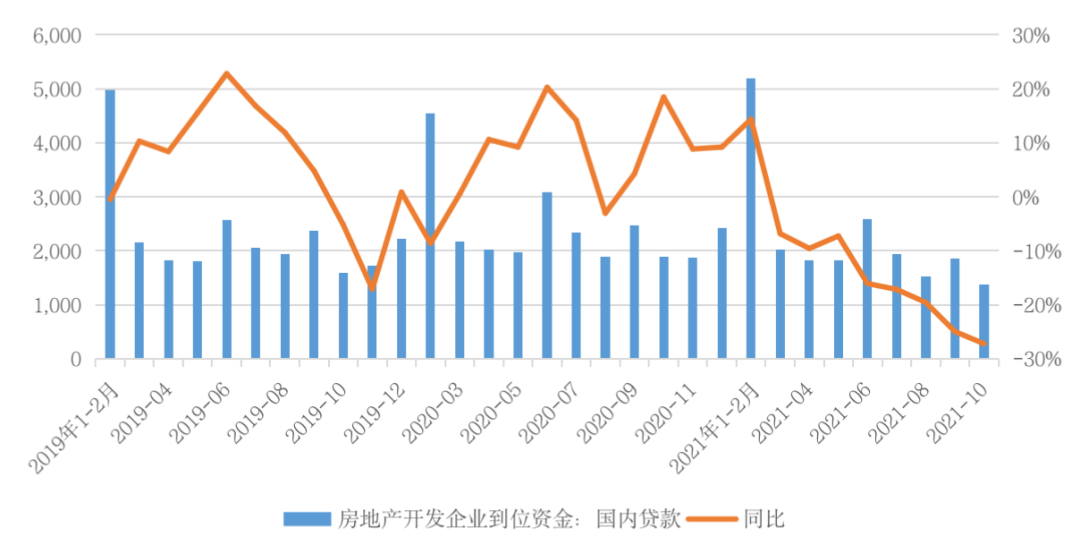

雖然當前政策風(fēng)向緩和以及個人按揭貸款發(fā)放提速,但仍未明顯傳導(dǎo)到企業(yè)貸款方面,金融機構(gòu)對開發(fā)企業(yè)的信心重塑仍需時間。1-10月的企業(yè)端貸款仍顯不足,10月新增企業(yè)中長期貸款2190億元,同比少增1923億元;而從10月的房企到位資金來看,其中國內(nèi)貸款1378億元,同比減少27.2%,降幅較9月擴大2.3個百分點,房企的開發(fā)貸、信托貸款方面的融資放松仍需時間。

圖:2019年以來房地產(chǎn)開發(fā)企業(yè)到位資金:國內(nèi)貸款(萬億元)

數(shù)據(jù)來源:統(tǒng)計局、CRIC整理

實際上,此次政策邊際放松的口子不會開得太大,當前房企的流動性問題發(fā)酵仍在持續(xù),加之政策在預(yù)售資金層面監(jiān)管從嚴,房企仍面臨著層層限制。

政策密集發(fā)聲意圖維穩(wěn),當前融資端口的破封窗口期也僅是對經(jīng)營狀況良好、資產(chǎn)優(yōu)質(zhì)的房企而言。因此,對于絕大部分房企來說,只有積極推動自身降負債,并加大現(xiàn)金回款保證企業(yè)資金鏈安全,才能更好的把握接下來的窗口機會。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“丁祖昱評樓市”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

丁祖昱評樓市

丁祖昱評樓市