鐺煮山川,粟藏世界,有明月清風知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者:編輯部、CRIC研究

來源:丁祖昱評樓市(ID:dzypls)

2021年對房地產市場而言,是不平凡的一年,上半年形勢一片大好,房地產企業銷售百強房企累計銷售操盤業績規模同比增長36.7%。CRIC重點監測的30個城市2021年1-6月,累計成交同比增長44%,較2019年同期增長21%。整體市場上半年成交保持高位運行,其中一線城市市場持續高熱,成交顯著放量。

然而,在行業全面轉向去杠桿的大環境下,下半年市場持續轉冷,百城成交面積持續下行,同比跌幅擴至30%以上。規模房企平均目標完成率不到90%,完成情況遠不及歷史同期。

在這樣“前高后低”的市場情況下,2021年全年行業銷售和投資規模繼續保持增長,全年再創新高。

然而,基于市場需求透支、房價透支、支付力透支、供應透支、政策壓力和企業過度追求規模等因素影響,2022年或將迎來20年來首次負增長,未來行業規模也將回到五年前。

01 新房銷售規模再創新高

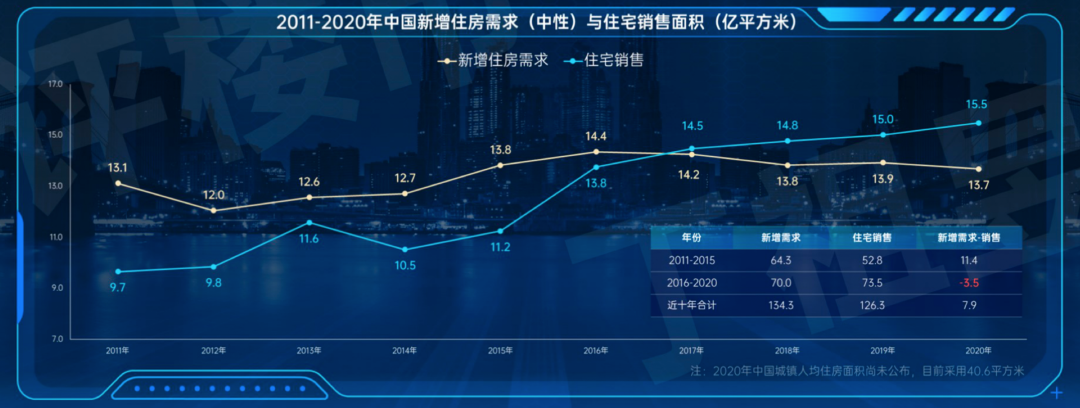

過去五年,是行業波瀾壯闊、快速發展的五年。尤其是2015-2016年,是行業的轉折點,整個住宅行業規模在2016年發生轉折,從11億左右跳到14億-15億,隨后一路高歌猛進。

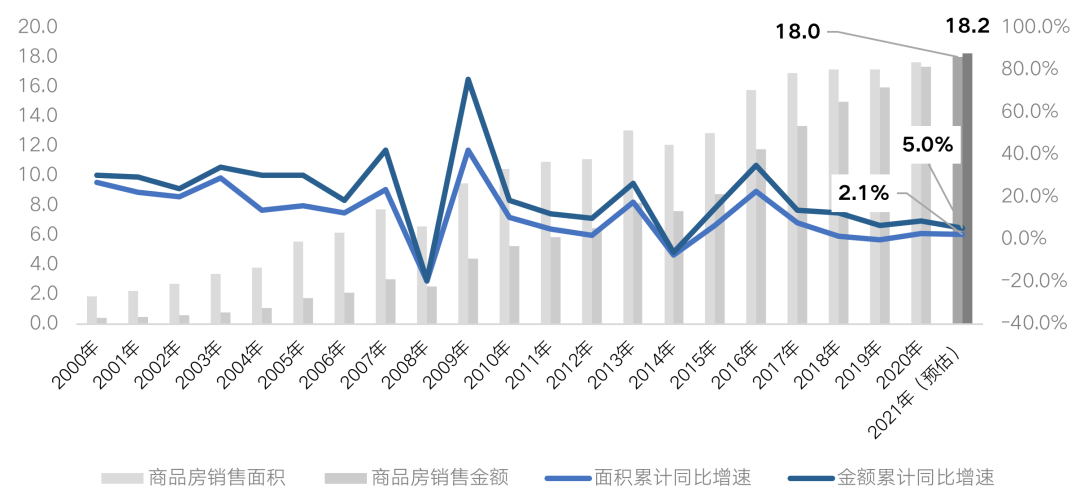

2021年全年由強轉弱,上半年商品房銷售規模曾一度創近5年新高,然而隨著調控政策的持續收緊,整體市場開始下行。

國家統計局數據顯示1-11月,商品房銷售面積158131萬平方米,同比增長4.8%;商品房銷售額161667億元,增長8.5%。

假設12月保持11月商品房銷售同比增速估算, 預計全年商品房銷售面積和金額分別增2.1%和5%。若以過往5年前11月銷售規模占比平均值估算,2021年全年商品房銷售面積和金額也將同比分別增長4%和7.8%。

預計全年商品房銷售規模將再創新高,面積和金額分別突破至18億平方米和18萬億元以上

圖:全國歷年商品房銷售面積、銷售金額同比走勢(單位:億平方米、萬億元、%)

數據來源:國家統計局

然而從月度來看,下半年銷售、融資急劇下滑,2021年7-11月,過去5個月百強房企累計操盤金額同比下滑27.8%;7-11月融資總量環比下降了40%。

這是在過去5年之中從未發生過的,從歷史數據來看,基本上每一年下半年的銷售數據都高于上半年,與上一年同期相比也更優。

在這樣的局面下,市場上出現了不少問題。

02 告別2021年告別“白金時代”

通過對近5年的數據分析發現,銷售規模快速回落的主要原因是多種因素疊加造成的。在這些因素影響下,未來2022年或將迎來20年來首次規模負增長,我們告別2021年,意味著真正要和“白金時代”說再見。

1、市場透支和政策調控,整體購房情緒轉冷

從近5年的市場數據來看,近5年累計成交74億平方米和63萬億元,占過去20年的41%和56%,也就是說僅用了5年時間,賣了過去20年56%的金額。

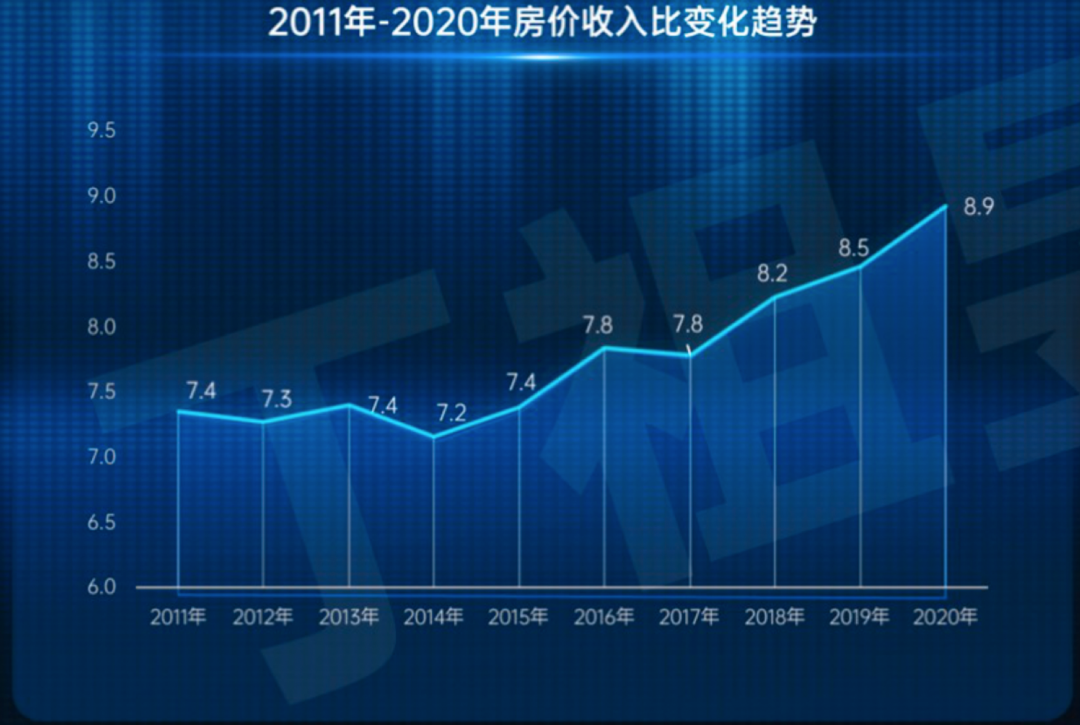

過去20年,房價只漲不跌,房價收入比從2015年的7.4攀升至8.9,近五年城市房價均價復合增長率達到7%。而過去十年,居民杠桿率上漲了6.68倍,個人住房貸款余額超過38萬億,部分城市杠桿率漲幅加大,甚至有些城市杠桿率超過200%。

從供應來看,70城廣義庫存達到10億平,新房入住率低,近3年70城商品住宅年均供應近5億平方米。從重點25城來看,廣義庫存總量為3.3億平方米,按照銷售面積測算需要1.26年消化,其余45個城市則需要5年消化,許多城市暗藏風險。

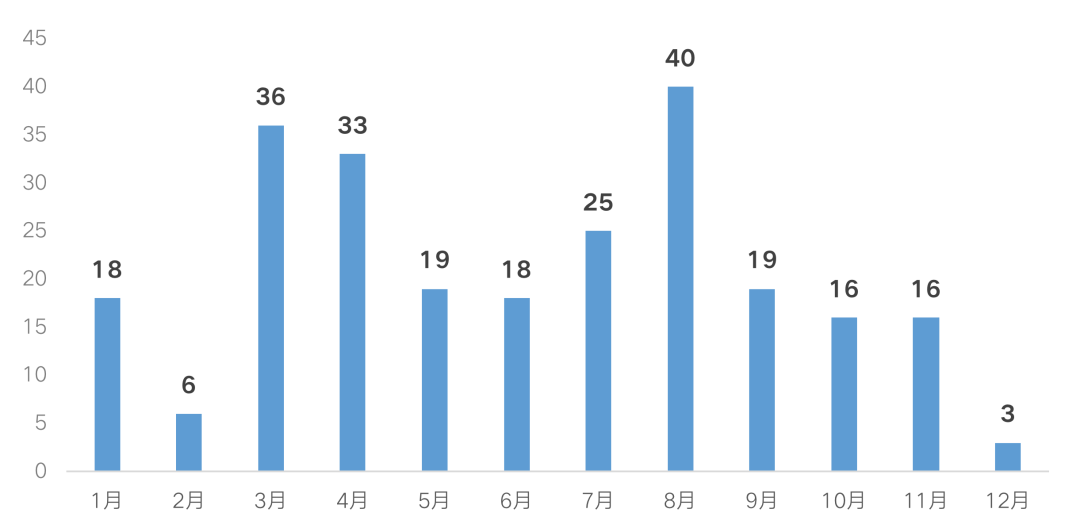

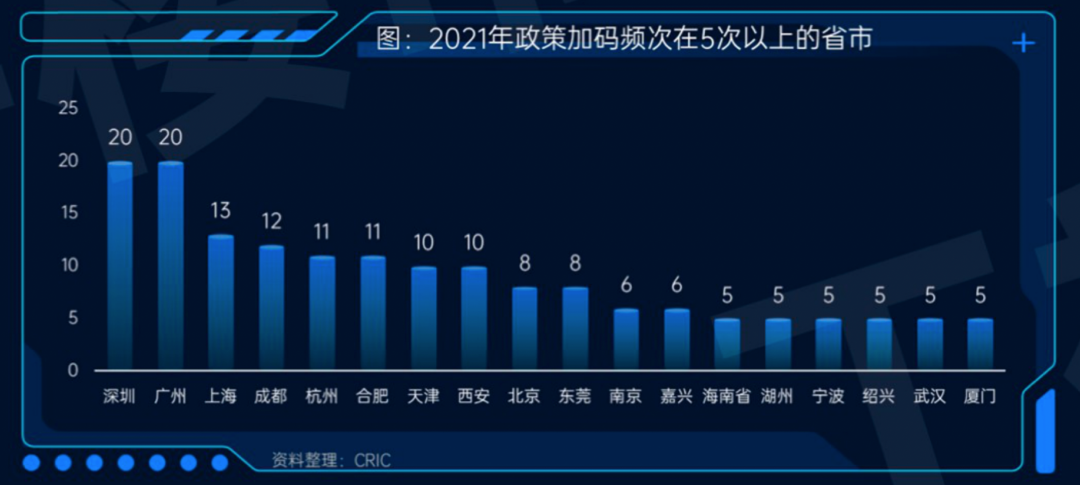

正是在這樣的市場環境下,地方調控開始高頻化、精準化。截至12月20日,73省市、249次政策加碼,這在歷史上實屬罕見。

圖:2021年歷月各省市政策加碼頻次

注:統計時間截至12月20日

數據整理:CRIC

其中,深圳、廣州政策加碼多達20次,深圳重點強化信貸資金管控,并以“深房理”被查處作為政策加碼的最高峰;廣州分區域精準化調控,天河、黃埔、南沙等熱點區域依據市場實際情況,針對性地調整政策措施;上海多管齊下嚴堵政策監管漏洞,政策加碼同樣達到13次。

聚焦政策內容,主要涉及升級限購、升級限貸、升級限價、升級限售、增加房地產交易稅費、落地二手房參考價、新房積分搖號和強化預售資金監管這8個方面。

受市場下行及政策影響,購房情緒轉向嚴重地持幣觀望。

2、房企過度追求規模,房地產過度金融化

事實上,過去五年,房企過度追求規模,為現在的危機埋下了最大的伏筆。對于規模的追求是過去幾年的主旋律,也許當時不一定是錯誤的,但是今天回過頭來,過去5年最大的內因還是在于房企過度的追逐了規模。近五年,百強房企新進城市數量占比超過50%,2014年以來,百強房企全口徑銷售額年復合增長率達到25%。

近五年,房企有息負債增速遠遠高于銷售增速。2019年海外債發行達到最高點,達到4739億元,2020年降至3847億,今年再腰斬降至2527億。當海外債不能再“借舊還新”時,永續債無法永續,行業整個風險和壓力就暴露出來了。

2021年上半年主要上市房企表內凈負債率降至70%以下,但這并不代表負債真的降了,因為很多做成了表外負債。上半年,40家房企表內有息負債和表外有息負債均為3.8萬億,比例為1:1,部分企業比例高達2.3倍,壓力毋庸置疑。

03 行業規模回到五年前

正是在這樣的壓力之下,我們認為2022年商品房銷售規模將進一步縮量,全年將同比負增長。一線和部分二線城市熱度保持,三四線加速下行。

雖然2022年居民信貸端和城市調控端預計均將有邊際寬松的利好出現,但居民購買力透支在短期內無法有效緩解,弱二三線城市商品房銷售缺乏支撐,強一二線城市購房情緒轉變也存在一定時滯。

同時,2021年土地購置面積和房屋新開工面積雙雙負增長,2022年預計新房供應將進入低位期,供應不足也將對銷售規模產生限制。市場分化現象則將進一步擴大。

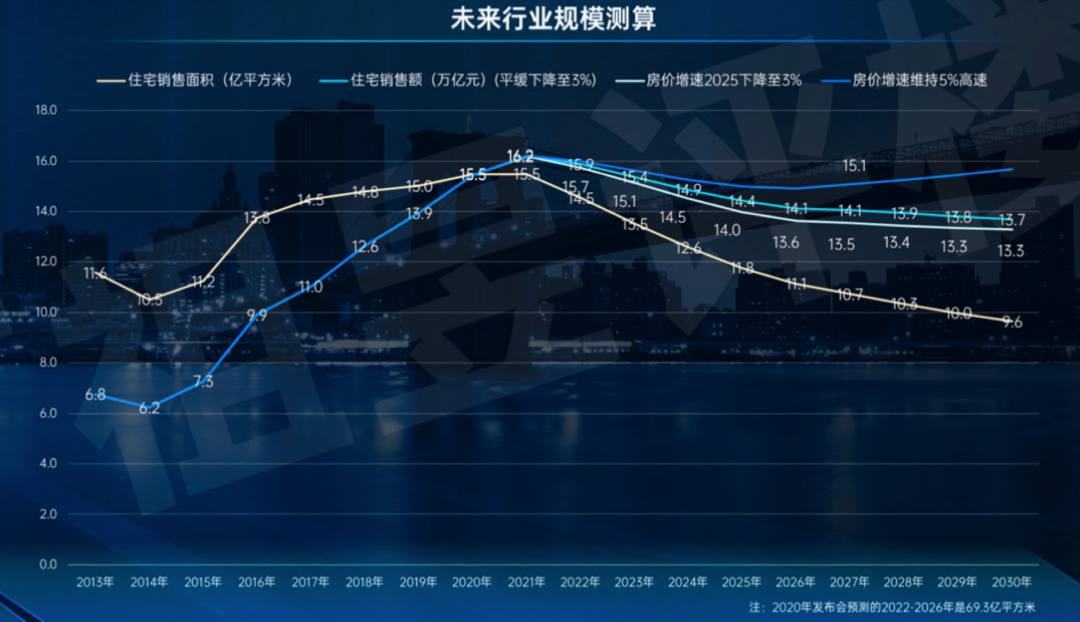

從未來來看,經測算,預計未來5年行業年均規模為10.6億-12.7億平方米,中位數是11億多平方米,與2015年-2016年的水平基本相當。未來5年的住宅規模總量相比2011年-2015年增加0.6%-20%,相比2016年-2020年下降16%-29%,但比之前的5年上升20%。

房地產仍將是壓艙石和支柱產業。如果算上商品房總量,每年成交金額還在15萬億左右。相比其他產業,整個房地產行業的產業規模依然很大。

對于企業而言,企業回歸“剩”者為王,要改變過去依賴房價上漲和市場規模上升等傳統路徑,而是重新尋找適合企業未來發展的增長路徑。不改變是沒有出路。

整個中國地產行業不存在“國進民退”,未來一定會是“國民共進”,民企在過去20多年的發展效率最高、發展速度最快,專業能級相對較高,優秀企業未來仍將不斷引領和前行。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“丁祖昱評樓市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

丁祖昱評樓市

丁祖昱評樓市