鐺煮山川,粟藏世界,有明月清風知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者| 小債看市

來源| 小債看市(ID:little-bond)

隨著互聯(lián)網(wǎng)零售轉型升級,蘇寧零售業(yè)務擴張但效益甚微,物流業(yè)務軟肋明顯,已到了30歲而立之年的它,仿佛又走到了變革的十字路口。

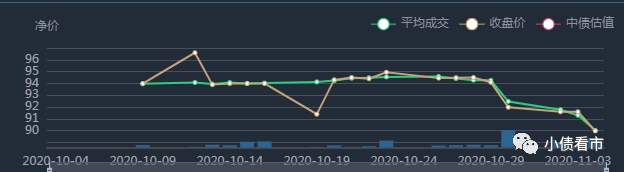

11月4日,蘇寧易購(002024.SZ)旗下“18蘇寧01”連續(xù)五日走低,最低觸及89.722元,創(chuàng)出上市以來新低;除此之外“18蘇寧05”等債券也有不小跌幅。

“18蘇寧01”歷史趨勢

《小債看市》注意到,今年8月蘇寧易購旗下債券也出現(xiàn)明顯下跌,當時市場人士認為不排除是部分機構風控要求出池而導致的拋售行為。

隨后,蘇寧易購在持有人電話會議上表示,其欲尋求通過盤活物流地產(chǎn)和金融資產(chǎn)的方式,來應對明年4月份起的多筆到期境內(nèi)債。

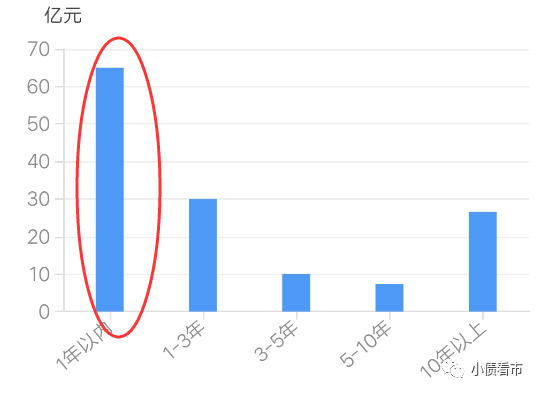

《小債看市》統(tǒng)計,目前蘇寧易購存續(xù)債券13只,存續(xù)規(guī)模138.91億元,加權發(fā)債成本5.39%,將有65億債券于一年內(nèi)到期,短期集中兌付壓力較大。

存續(xù)債券到期分布

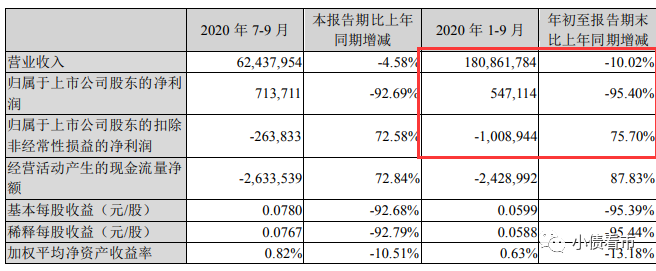

近日,蘇寧易購發(fā)布三季報顯示,今年前三季度實現(xiàn)營業(yè)收入1808.62億元,同比減少10.02%;實現(xiàn)歸母凈利潤5.47億元,同比減少95.40%;實現(xiàn)扣非歸母凈利潤-10.09億元,上年同期為-41.52億元。

三季報財務數(shù)據(jù)

值得注意的是,自2014年以來蘇寧易購的扣非歸母凈利潤,已經(jīng)連續(xù)6年為負,其利潤總額主要來自投資收益,可持續(xù)性不長。

不僅經(jīng)營業(yè)績欠佳,蘇寧易購的經(jīng)營獲現(xiàn)能力也在持續(xù)惡化。

自2017年以來,蘇寧易購經(jīng)營性現(xiàn)金流凈額已由凈流入轉為凈流出狀態(tài),2017年至今年前三季度該指標分別為-66.05億、-138.74億、-178.65億以及-24.29億元,對債務和利息的保障能力較差。

經(jīng)營性現(xiàn)金流凈額

經(jīng)營獲現(xiàn)能力欠佳,面對即將到來的兌付高峰,蘇寧易購已表現(xiàn)出資金鏈緊張跡象,其自有資金無法覆蓋短期負債,融資性現(xiàn)金流凈流出情況下再融資壓力較大。

在信用評級方面,目前蘇寧易購主體和相關債項信用評級均為AAA,評級展望為穩(wěn)定。

據(jù)公開資料,蘇寧創(chuàng)辦于1990年,是一家多品類商務公司,線上線下的融合發(fā)展引領零售發(fā)展新趨勢,除了零售業(yè)務其還涉足互聯(lián)網(wǎng)、物流、金融等領域。

截至2019年末,蘇寧易購擁有3630家自營門店和4586家加盟店,業(yè)態(tài)涵蓋生活廣場、3C 電器、超市、母嬰、百貨等。

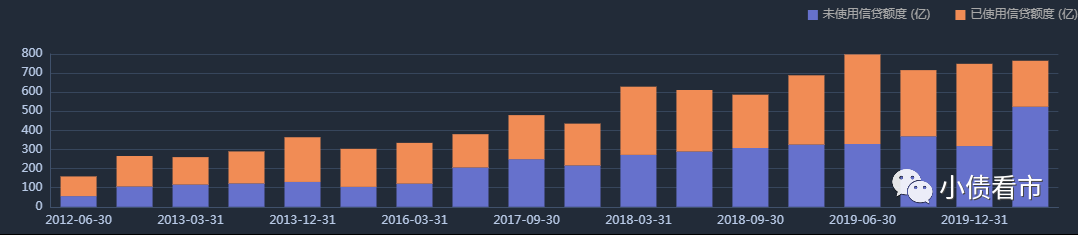

從股權結構上看,實控人張近東直接持有蘇寧易購20.96%股份,除此之外他還通過蘇寧集團和蘇寧控股對蘇寧易購間接持股,合計持有33.3%股份。

股權結構圖

近年來,宏觀經(jīng)濟增速放緩、市場競爭加劇、租金及人工費用剛性上漲及新冠疫情等因素,對零售行業(yè)帶來了一定沖擊。

從市場份額占比來看,2019年網(wǎng)絡零售B2C市場排名前三位分別為:天貓50.1%、京東26.51%、拼多多12.8%,而蘇寧易購市場份額占比僅為5.4%,排名第四。

除了零售板塊業(yè)績下降,蘇寧易購的物流板塊也一直處于虧損中,主要由于物流網(wǎng)絡建設及自動化建設,需要大量費用化投入所致。

截至今年三季末,蘇寧易購總資產(chǎn)為2211.93億元,總負債1361.4億元,凈資產(chǎn)850.53億元,資產(chǎn)負債率61.55%。

《小債看市》分析債務結構發(fā)現(xiàn),蘇寧易購主要以流動負債為主,流動負債占總負債比為81%,債務結構不合理,短期債務風險較高。

值得注意的是,蘇寧易購的短期償債能力指標已出現(xiàn)惡化。

自2019年以來,由于流動負債上升較快,蘇寧易購的流動資產(chǎn)已經(jīng)無法覆蓋前者,流動比率和速動比率均小于1,可見其短期償債風險增加。

截至今年三季末,蘇寧易購有流動負債1099.67億元,主要為應付票據(jù)及應付賬款,其一年內(nèi)到期的短期負債有327.13億元。

而相較于超300億規(guī)模短債,蘇寧易購的資金鏈已十分緊張。其賬上貨幣資金有308.37億元,已經(jīng)無法覆蓋短期負債,且其中超200億為受限資金不可動用,其短期償債風險較大。

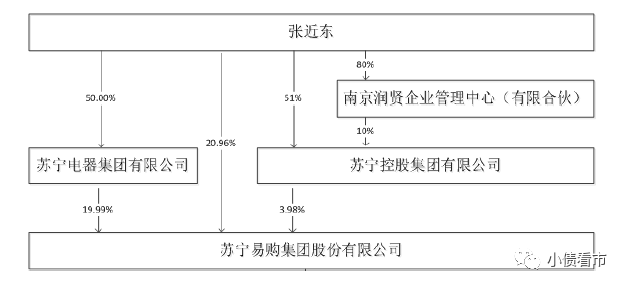

在備用資金方面,截至今年6月末,蘇寧易購銀行授信總額為764.68億元,未使用授信額度為523.68億元,可以看出其財務彈性較好。

銀行授信情況

除了流動負債,蘇寧易購還有261.74億非流動負債,主要為應付債券和長期借款,其整體剛性負債有717.53億元,主要以短期有息負債為主,帶息負債比為53%。

2018年以來,由于短期借款和發(fā)債規(guī)模迅速上升,蘇寧易購有息負債高企,致使其財務費用大增,今年前三季度其財務費用為24.15億元,已經(jīng)超過去年全年規(guī)模,對利潤形成較大侵蝕。

自有資金不足,蘇寧易購償債資金主要來源于外部融資。從融資渠道看,其渠道較為多元,除了發(fā)債和借款,還有426次應收賬款融資,5次定增,1次信托融資以及36次股權質押融資。

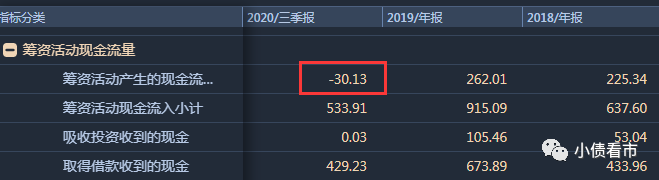

然而,今年以來蘇寧易購籌資流入資金明顯減少,在償還大量負債后其籌資性現(xiàn)金流已由凈流入轉為凈流出,凈額為-30.13億元,可見外部融資環(huán)境有惡化趨勢。

籌資性現(xiàn)金流情況

另外,由于大手筆收購,蘇寧易購商譽高企,未來存在一定減值風險。

2019年,蘇寧易購收購萬達百貨37家門店及家樂福中國80%股權,并在倉儲和自建店物業(yè)等方面加大投入,其固定資產(chǎn)及無形資產(chǎn)增加,同時商譽也大幅增長。

截至今年三季末,蘇寧易購形成無形資產(chǎn)和商譽分別為144.29億和74.78億元,如收購企業(yè)業(yè)績不達標,未來存在一定減值風險。

總得來看,近年來由于零售業(yè)務下滑和物流成本高企,蘇寧易購經(jīng)營性業(yè)務利潤較差,利潤總額主要依賴于投資收益;另一方面其短期有息負債迅速攀升,不僅財務費用高企,而且其資金鏈受到不小考驗,短期償債風險加大。

1990年底,張近東懷揣著家里湊的10萬元,在南京寧海路租下一個200平方米的門面房,取名為蘇寧交家電專營空調,這也就是蘇寧電器的前身。

后來,為了打開市場,張近東在業(yè)界首次建立了營銷商“配送、安裝、維修”的一體化服務體系,組建了一支300人的安裝團隊,免費上門為顧客安裝空調。

由于良好的產(chǎn)品和服務,張近東在下海第一年就做到了6000萬元銷售額,純掙1000萬。

而在當時南京國有大商場眼中,民營企業(yè)蘇寧無疑是半路殺入空調業(yè)的“程咬金”。

于是1993年,“八大商場”聯(lián)合發(fā)動空調大戰(zhàn)向蘇寧發(fā)難,宣稱將統(tǒng)一采購統(tǒng)一降價,如果哪家空調廠商供貨給蘇寧,他們將全面封殺該品牌。

這場商戰(zhàn)是中國家電業(yè)第一次在賣方市場下出現(xiàn)的“價格戰(zhàn)”,不過蘇寧反而一戰(zhàn)成名。因為張近東采用的是“淡季訂購,反季節(jié)打款”策略,這讓廠商在淡季也有足夠資金生產(chǎn)空調,同時蘇寧也積累了大量庫存。

憑借平價優(yōu)勢,蘇寧當年空調銷售額達到3億元,一躍成為國內(nèi)最大空調經(jīng)銷商,最終成為這場大戰(zhàn)的贏家。

從此,蘇寧開始真正崛起,1994年完成5.6億元銷售額榮登全國空調銷售第一的位置,以“黑馬”之姿傲視群雄。

到1996年,蘇寧組建了300人的精銳之師,發(fā)展了4000多家批發(fā)客戶,空調批發(fā)零售額更是達到15億元,完全顛覆中國大部分區(qū)域的空調分銷網(wǎng)絡,張近東的空調商業(yè)王國初具規(guī)模。

2000年,成立十年的蘇寧,迎來首個發(fā)展轉折年。

這一年,張近東決定進行壯士割腕式的戰(zhàn)略調整,砍掉年銷售額達幾十億的批發(fā)生意,全面轉型大型綜合電器賣場,并喊出“3年要在全國開設1500家店”的連鎖進軍口號。

2004年,蘇寧登陸資本市場,趁著融資優(yōu)勢繼續(xù)快速擴張。

直到2008年,蘇寧易購發(fā)展仿佛又陷入了瓶頸期,同時市場被京東等電商猛烈沖擊。次年蘇寧決心做自己的電商直營體系,將渠道、物流、服務,進行全面優(yōu)化和升級。

自2009年發(fā)展戰(zhàn)略調整后,蘇寧便搭上了互聯(lián)網(wǎng)快車,線上線下多渠道融合,全品類經(jīng)營、平臺服務開放,開啟了“店商+電商+零售服務商”的新零售云商服務模式。

以零售業(yè)起家的蘇寧,后來又涉足物流、金融、供應鏈等領域。

近年來,隨著互聯(lián)網(wǎng)零售轉型升級,蘇寧零售業(yè)務擴張但效益甚微,物流業(yè)務軟肋明顯,已到了30歲而立之年的它,仿佛又走到了變革的十字路口

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“小債看市”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權歸原作者所有,未經(jīng)授權,請勿轉載,謝謝!

小債看市

小債看市