鐺煮山川,粟藏世界,有明月清風知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者:Rating狗

來源:YY評級(ID:YYRating)

摘要

目前根據公開信息,結合我們的估算,挖掘到的凈利潤下跌歸因包括:

01 高地價低毛利率項目結轉:占結轉收入的83%,預估毛利僅6.5億;

02 交付延期導致收入不能確認:至少影響收入51億,占同比減少收入的40%,影響毛利15億;

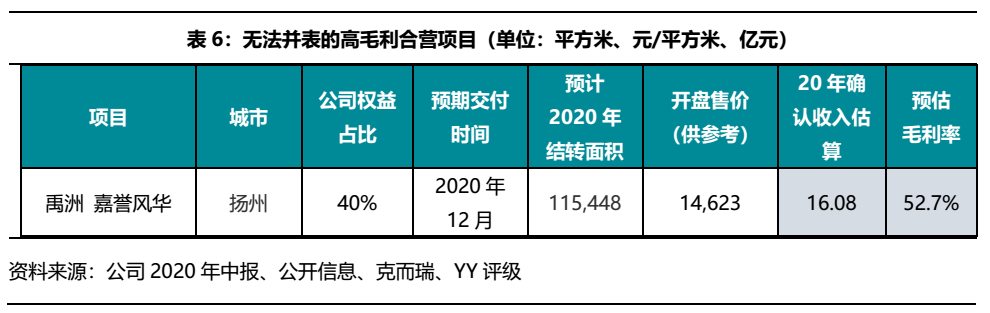

03 高毛利項目經審計認定無法并表——影響收入16億,占比同比減少收入的12.5%,影響毛利8.5億;

04 出售無毛利車位收入10億元,占結轉收入9.6%;

05 額外支付的1-2億元工程開支,影響毛利1-2億元;

06 出入表項目釋放公允值調整合共人民幣7.38億,影響毛利7.38億元。

以上歸因可解釋2020年結轉收入的90%以上,以及同比減少收入的62%。

綜合來看,公司布局雖然以高能級城市為主,拿地價格偏高侵蝕項目利潤。經過對公司存量及新增土儲的分析,可見舊的毒瘤尚未清理完畢,造成的不良反應仍待后續消化,而新增的土儲可預見的盈利性也并不十分樂觀,反映公司在拿地端其實并不具有較強的競爭優勢,只能通過自行管控來防范風險。而眼下地產“雙集中”拍地政策逐步落地,公司在拿地端的壓力將會更大。同時過去幾年因追求規模對于合作開發較為依賴,項目管控主動權不足,帶來開發交付方面的不確定性也隨之增加。

1.業績預告大跌眼鏡

2021年一季度,房地產債市一波未平一波又起,邁入年報季,一向推崇平衡規模、利潤、風險“三駕馬車”模式的禹洲集團,在利潤上翻車了。

2021年3月21日晚間,禹洲集團(“禹洲”或“公司”)發布了對2020年業績的盈利預警。基于未經審核的公司管理帳目的初步審閱,預期與2019年年度相比,公司于2020年年度的綜合純利將顯著下降。

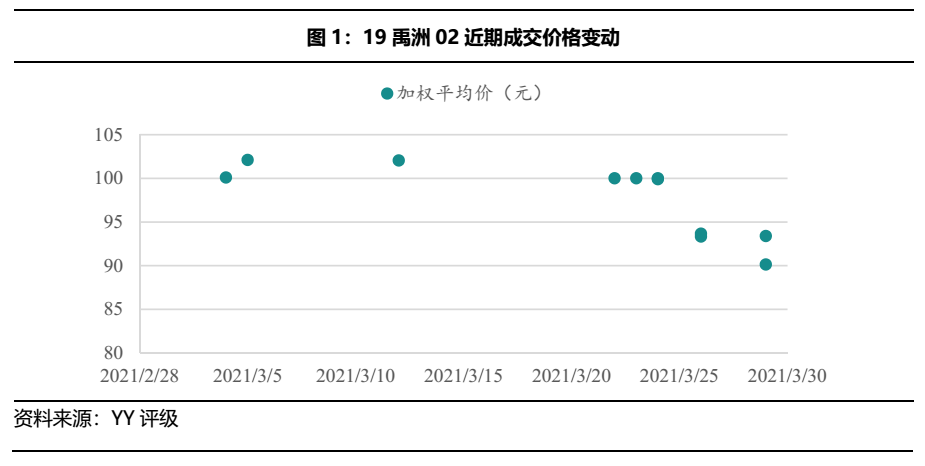

由于2020年初的黑天鵝事件使得房企在銷售和建設進度上均受到了一定影響,因而盈利預警在市場激起的水花并不大。但是3月25日,禹洲在補充公告中披露公司2020年未經審核的凈利潤和歸母凈利潤分別為2.282億元和1.17億元,較2019年度分別減少37.39億元和35.94億元,降幅之大遠超市場預期,引起一片嘩然,疊加穆迪下調公司的企業家族評級(由下調至“B1”,展望調為“負面”),所以盡管公司管理層在3月26日開了一個簡短的線上溝通會,強調自身銷售、運營和現金流仍然保持穩健,沒有受到影響,但并未提振市場信心,禹洲境外多只美元債創新低,境內債“19禹洲02”在接下來的幾個工作日也遭到拋售,價格跌破95元。

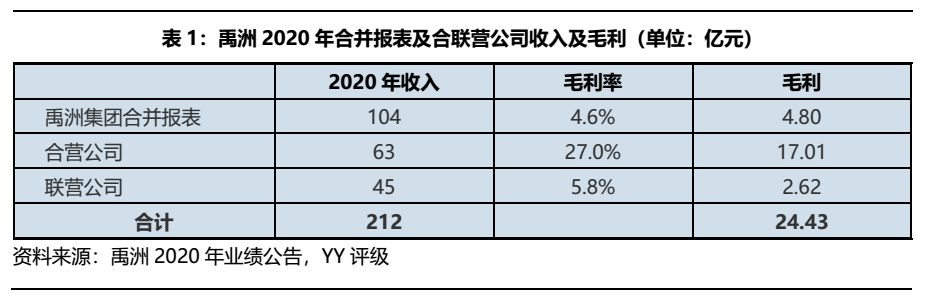

3月30日,公司召開線上業績發布會并發布了更為詳細的2020年度業績公告,得知公司2020年凈利潤低主因當年確認收入大幅減少,2020年公司營收104億元,同比減少128億元;毛利僅有4.8億元,同比減少56億元,毛利率僅4.6%。同時,2020年,禹洲的合營公司實現全口徑收入63億元,其中物業銷售收入在62億元以上,毛利率約27%;合營公司全口徑收入和毛利率分別約45億元和5.8%。

總結下來,公司解釋收入減少主要是由于:

(1)受新冠肺炎疫情影響,上海的若干物業項目的開發進度及于武漢及唐山的物業交付有所延期,導致收入遞延確認。

(2)精裝修的交付出現工程失誤,過往項目有些可以分批次交付,但按照當時合同約定要精裝完工才可以確認交付。

(3)上半年非全資子公司的收入計入,全年審計時審計師認為未達到并表條件,協商決定放入聯營公司里,這里包括第二高收入項目。

毛利率的波動主要原因:

(1)若干項目即合肥的禹洲平湖秋月、蘇州的禹洲嘉譽山、亳州的禹洲名邦狀元府、上海的禹洲雍賢府所在當地的限價政策的影響而導致毛利率微薄。

(2)于年內因結轉物業(主要位于蘇州、揚州及合肥)而釋放公允值調整,合共人民幣7.38億。

(3)過往工程開支可以平滑掉,今年下半年交付少所以難以平滑開支,今年其他額外支付的1-2億成本也在其中體現。

2.利潤大跌原因剖析

2.1 2020年確認了哪些項目的收入——推測與分析

在剖析利潤表之前,我們盡可能地挖掘2020年結轉了哪些項目,以及確認了多少收入,以便進行下一步分析。

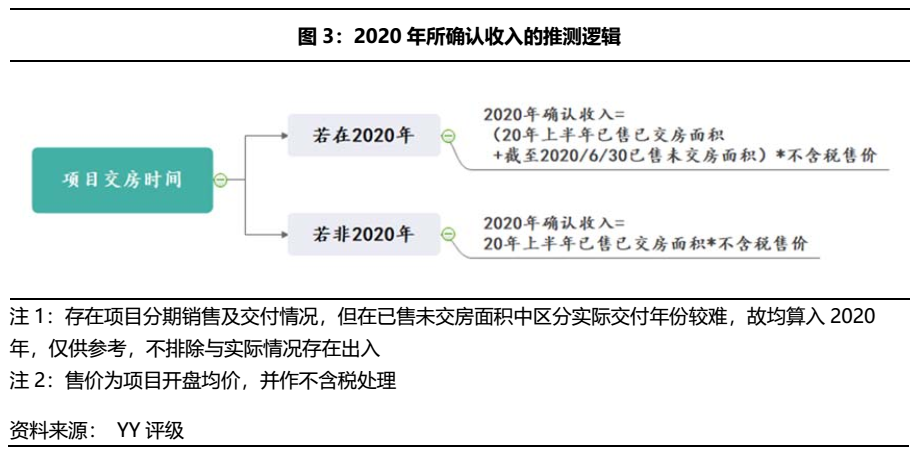

挖掘方法:因房企于資產控制權轉讓至客戶(房屋交付)時確認收入,根據禹洲定期報告對土儲的詳細披露,我們以“已售已交房面積”為切入口,通過對比2020中報的各項目“已售已交房面積”相對于2019年報相同科目的增量,可以得到2020年上半年交房了一部分的項目。這些項目無論是否并表,均體現在2020年利潤表中。

然后,我們通過公開渠道查詢這些項目的交房時間,根據下圖所示邏輯計算2020年確認/結轉的收入,并根據公司對這些項目的持股比例簡單區分是并表收入還是合聯營公司收入。

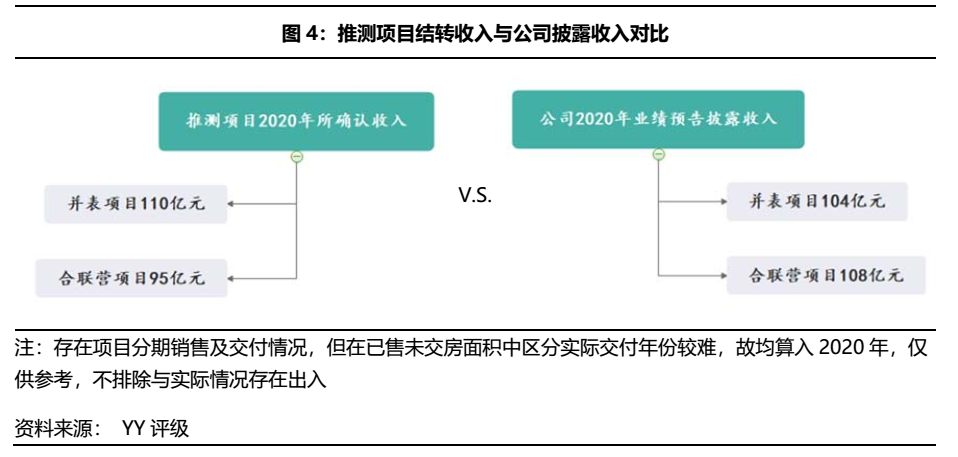

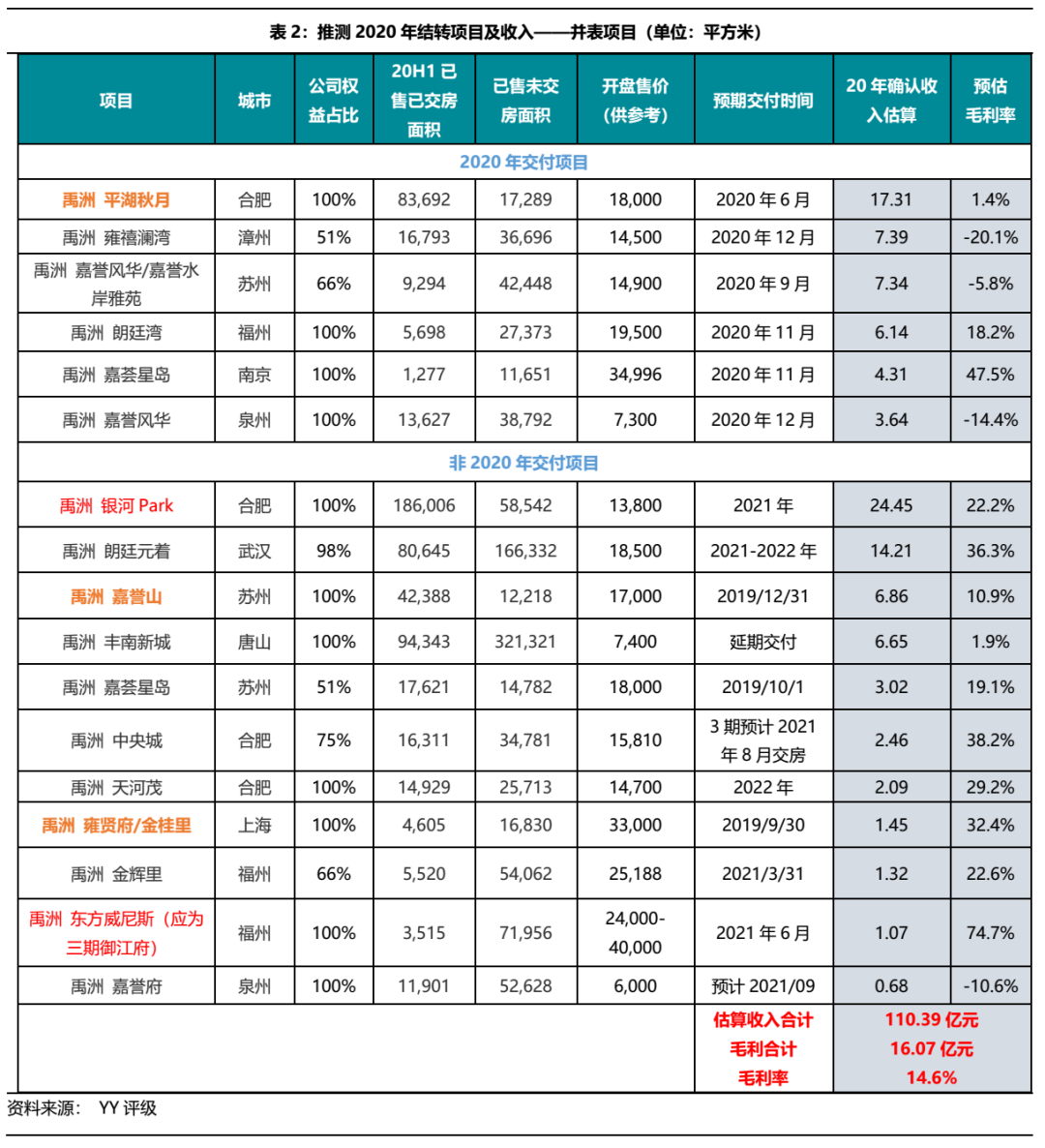

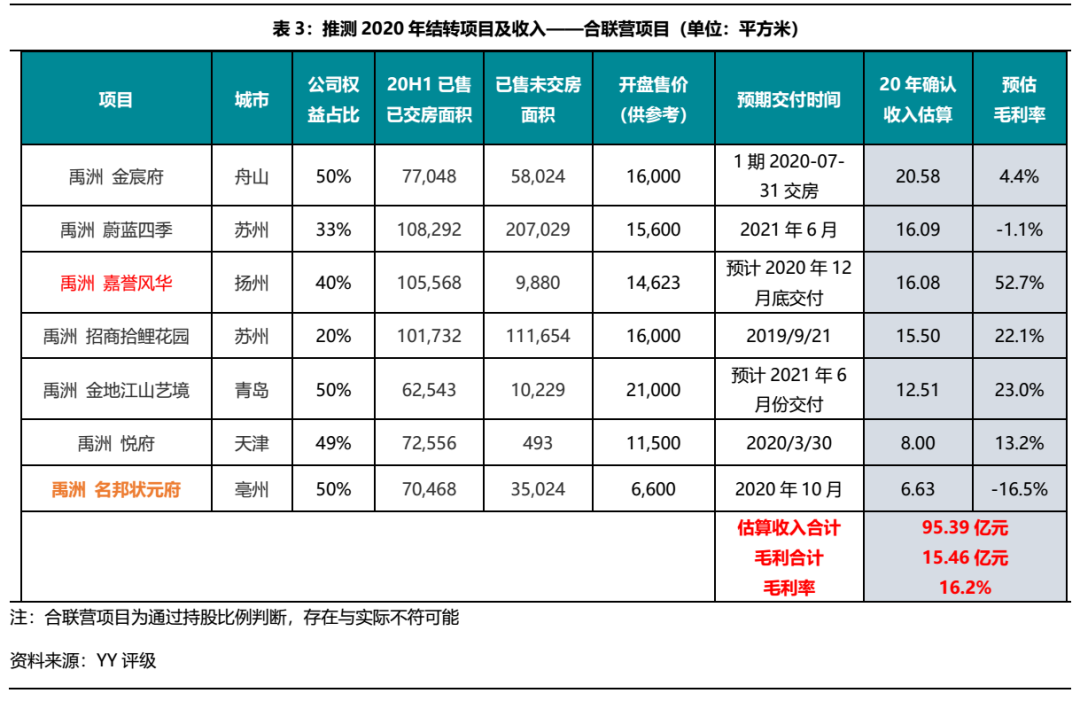

按照這種方法,我們推測2020年結轉的項目確認收入約為——并表項目110億元,合聯營項目95億元,與公司披露的收入差異不大,因而具備參考性。而毛利率測算因涉及較多假設(毛利率測算方法參見后文),僅爭取做到盡可能全面地估算,未免發生與實際項目開發存在出入的情況:估算的并表項目結轉毛利約16.07億元,與公司披露的4.8億元差距在11億元;合聯營項目結轉毛利15.46億元,與公司披露的19.6億元相差4億元。

具體項目列示如下,以供參考。

2.2 潛在原因拆分

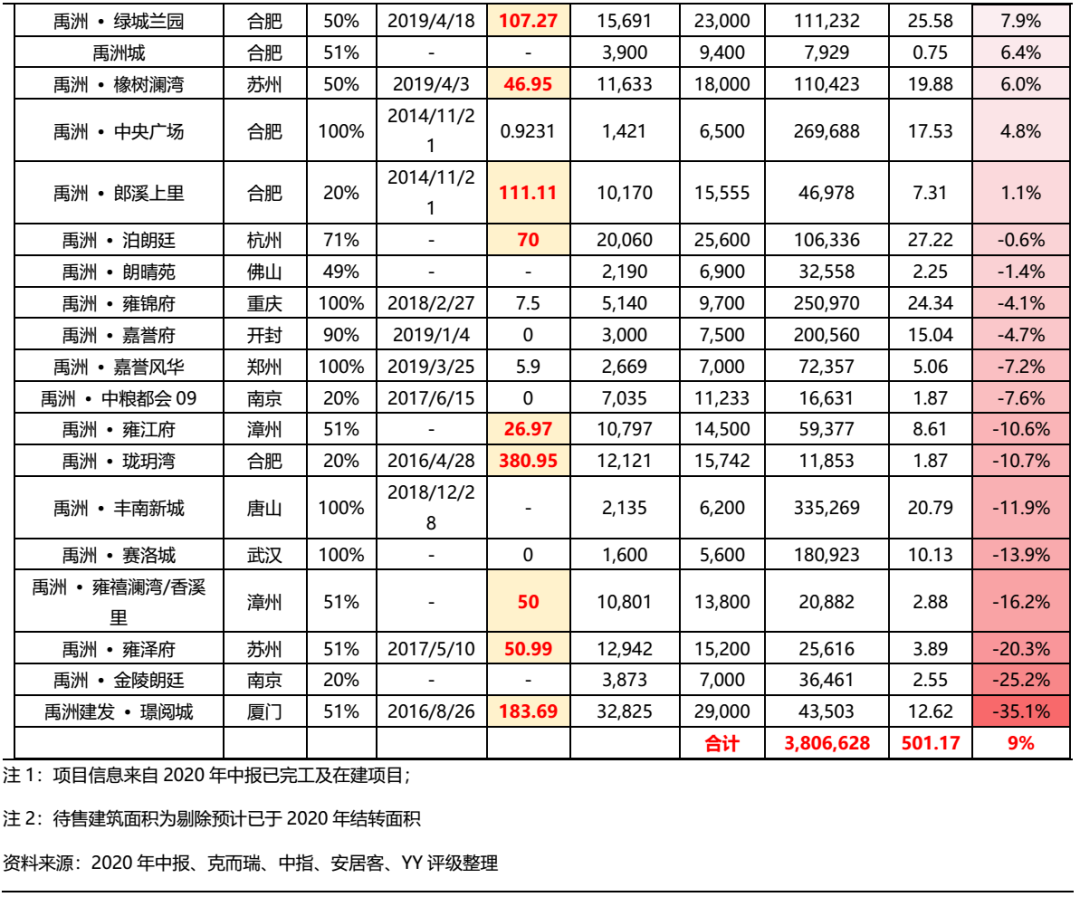

(1)高地價低毛利率項目結轉——結轉收入占比83%,預估毛利僅6.5億

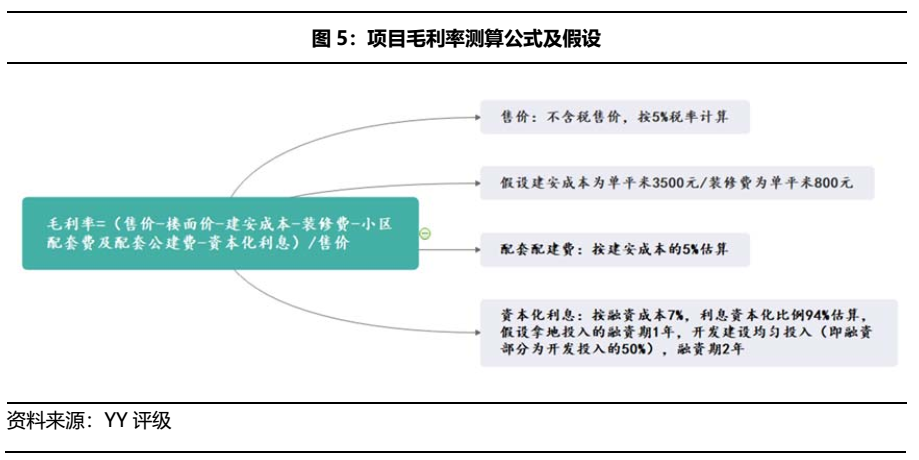

禹洲過去幾年拿的高地價項目遭遇后續限價導致毛利率不理想,根據我們的測算,這些低毛利項目結轉是造成利潤大跌的最主要原因。首先,我們按下圖毛利率簡易公式及假設,對公司2020年結轉的項目的毛利進行估算。

如此簡單估算下來,18個并表項目中有11個項目毛利率不足25%(參見下表),甚至部分項目已然虧損,如漳州的雍禧瀾灣、泉州的嘉譽風華和嘉譽府,以及蘇州的嘉譽風華。公司上述微薄毛利率項目均在其中——合肥的禹洲平湖秋月、蘇州的禹洲嘉譽山、亳州的禹洲名邦狀元府,除此以外,低毛利率項目還包括一些位于福州、蘇州、唐山和合肥的項目。下表項目估算收入合計約86億元,占公司2020年并表營業收入(104億元)的83%;但預估毛利僅有6.5億元,即毛利率僅7.6%,若再考慮土增稅、銷售渠道費用等,則這些項目盈利更為艱難。

結合拿地時間、溢價率等信息,我們發現這些項目多購于2016-2019年間,正是禹洲為了沖規模激進拿地的時候,溢價率普遍高企,合肥的平湖秋月項目溢價率甚至高達177%,2020年盈利大幅縮水為過往幾年高價拿地的后遺癥。從待售比例來看,大部分項目已經基本去化,于2020年計虧,但值得注意的是,還有2個虧損項目和1個低毛利率項目還有較多未售比例,還需在往后的經營和財報中予以消化。

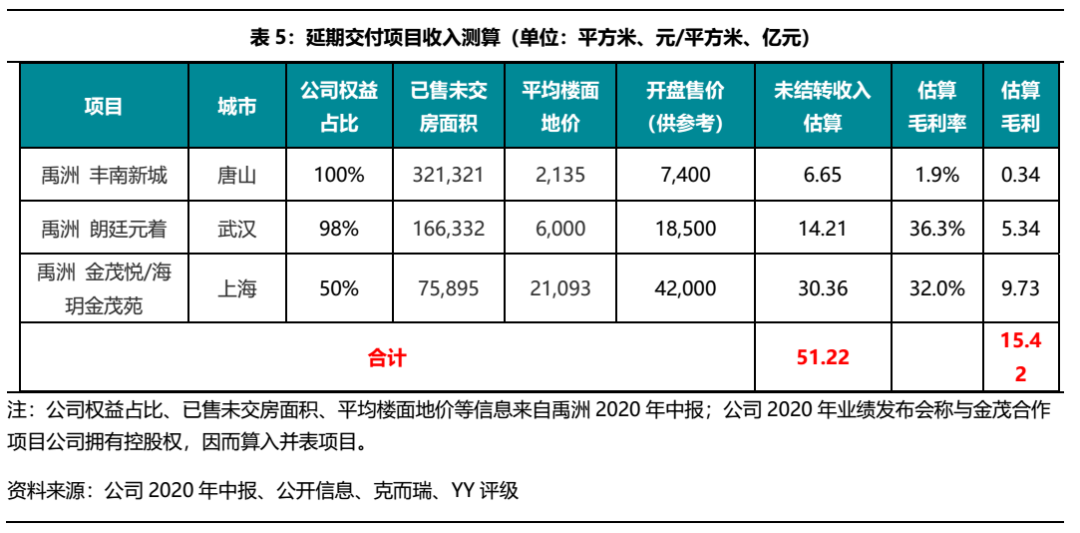

(2)交付延期導致收入不能確認——至少影響收入51億,毛利15億

根據公司所述“上海的若干項目的開發進度及于武漢及唐山的項目交付有所延期”,以及“上海項目為與金茂合作項目”等信息,我們在2020年中報中找到如下在建項目,以“已售未交房面積”作為本該于2020年交付但實際延期交付的面積,結合開盤售價信息,估算出未結轉收入合計為51.22億元,毛利15.42億元(若按公司所述三個項目毛利率在25%估算,則未結轉毛利為12.8億元)。作為參考,公司2020年結轉收入較2019年減少128億元,我們的不完全統計可解釋其中的40%。

開發進度上,公司稱武漢項目和與金茂合作的上海項目預計于2021H1完工,唐山項目預計2021H1仍無法完成。

(3)高毛利項目經審計認定無法并表——影響收入16億,毛利8.5億

位于揚州的禹洲嘉譽風華項目,截至2020年6月末公司權益占比為40%,公司稱上半年計入非全資子公司,并將收入并表;但是全年審計時,審計師出于謹慎認為未達到并表條件(此時也來不及補充協議條款)。也就是說,公司原本有把握做并表的項目最后放入了聯營公司,導致收入無法體現。經估算,該項目2020年結轉收入在16億元,毛利在8.5億元,這是2020年結轉的合聯營項目中為數不多的高毛利項目。

經查詢,項目公司為揚州金獅房產有限公司,合作方為江蘇揚子電纜集團有限公司,禹洲在2017年從其手上接過40%股權,并表無望后已于2021年1月退出。

(4)其他影響毛利的原因

其他原因包括:

①出售無毛利的車位——點評:公司稱占10億收入,該金額難以核實;

②過往工程開支可以平滑掉,2020年下半年交付少所以難以平滑開支,今年其他額外支付的1-2億成本也在其中體現

——點評:按理工程開支應隨收入結轉,這屬于交付不及預期導致的財務粉飾未遂;

③2020年原本好項目在合聯營公司,差項目在并表內,合聯營項目出入表釋放公允值調整合共人民幣7.38億

——點評:我們曾在2020年12月的禹洲深度報告中揭示過公司使用代持平臺對項目進行表內外騰挪,在項目可以貢獻收益時,通過股權受讓或者修改章程等手段將其并表,起到美化報表的作用。公允價值調整后賬面存貨價值提高,結轉時成本相應提高,公允價值調整為非現金科目。

3.低毛利陣痛仍將持續

禹洲的業績變臉很大程度上是在為過往的高價拿地買單,那么這些高價地還有多少呢?

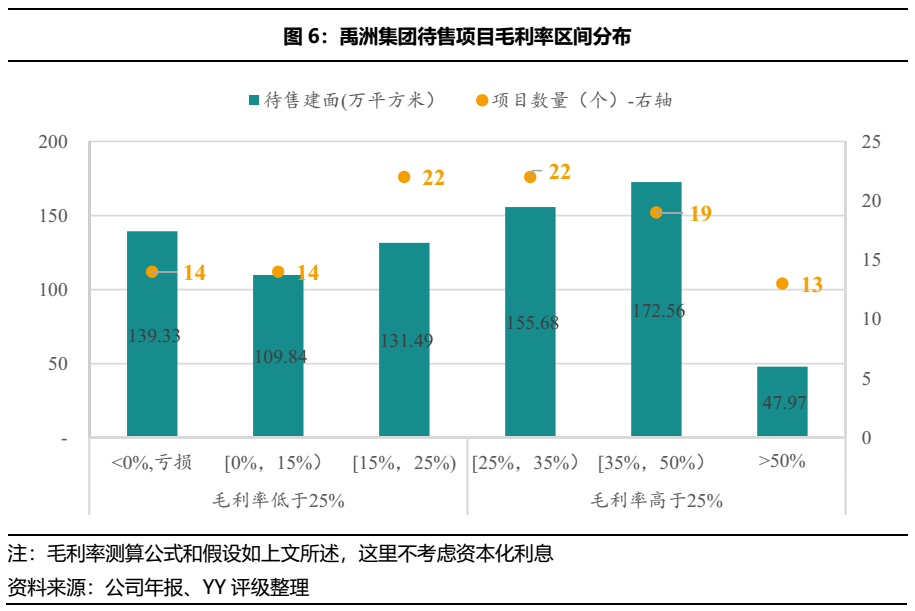

剔除我們上述推測的于2020年結轉的部分,我們針對2020中報披露的待售建筑面積(包含已完工項目和在建項目的已售未交房面積+未售面積)超過5,000平方米的項目,結合搜集自公開渠道的售價信息,估算其毛利率。剔除11個因時間過于久遠無法獲得售價信息的項目,剩余104個項目中,有50個項目測算毛利率低于25%,其中28個項目毛利率不足15%,甚至14個項目毛利率為負,即銷售即虧損。高地價低毛利項目仍未消化完畢,將影響公司后續盈利情況。

估算毛利率低于25%的項目如下表所示,考慮土增稅、資本化利息、各類前期費用等影響實際毛利率可能更低。土儲中的低毛利項目合計權益待售建面在381萬平方米,占我們估算的總權益待售土儲(1,028萬平方米,包含已售未交房面積381萬平方米)的比例為37%;總貨值約500億元。

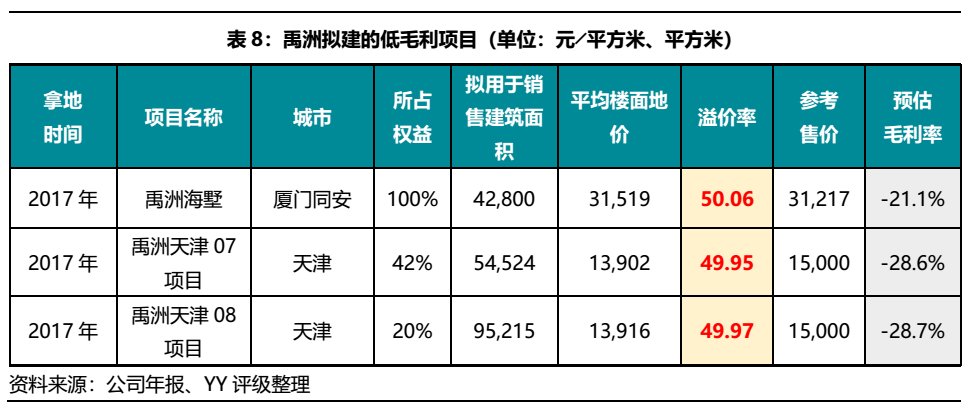

除此以外,2017年高調獲取的廈門同安項目(禹洲海墅),以及天津的07、08項目都處于擬建階段,尚未開發,因拿地價格過高若按目前周邊售價銷售必然虧損。此外,公司還進行了財務粉飾操作,通過降低持股比例將部分項目挪到表外,如天津08項目(持股比例由拿地時的100%降至20%),但是消耗的資金未帶來收益,投資失誤的陣痛仍將持續,公司預期2021年毛利率僅在20%。

4.土儲擠水分&新增項目盈利展望

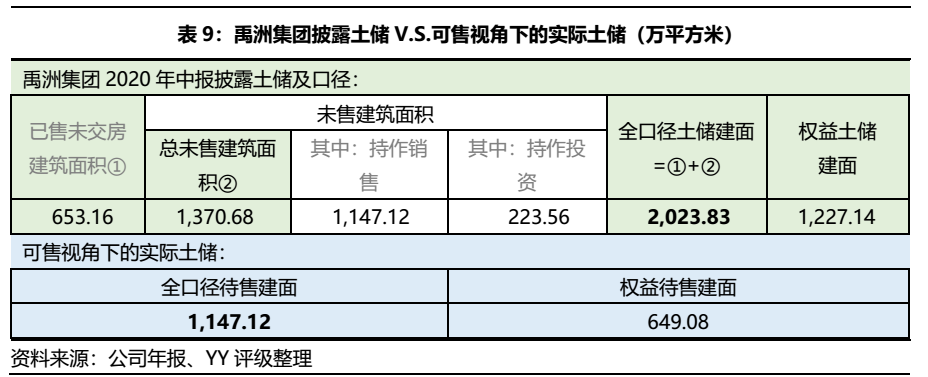

截至2020年12月31日,公司披露的總土儲為2,310萬平方米,總貨值約4,559億元,權益占比62%,并表比例60%,看起來充裕。但根據我們之前報告中對于禹洲中報披露的土儲口徑的拆分(公司2020年中報披露土儲全口徑為2023.83萬平方米,實際可售部分為1,147.12萬平方米,即打六折)來推測,公司實際可售土儲并不如看起來豐厚,若簡單粗暴按照六折估計,再乘以權益比(合作開發占比較大),則權益土儲約785萬平方米,有效貨值則為1,700億元(此為線性外推,仍以后續公司披露的土儲明細為準)。

2020年末土儲的分布上,一二線及準二線占比約89%,整體城市能級較好。

2020年公司權益拿地總支出300億元(包含城市更新項目78.19億元),又創新高。新增17幅招拍掛獲取的地塊及4幅收并購取得的地塊,均位于一線城市及準二線城市,預計銷售方面阻力較小。根據前車之鑒,我們主要關注項目盈利預期,因而從新增土儲的區位、拿地成本和盈利空間展開查詢與分析。

從溢價率來看,公司拿地已有所控制,但仍有幾幅地塊溢價率偏高——分別位于合肥新站區、寧波北侖、紹興柯橋區及武漢經開區,影響項目盈利水平,其中紹興柯橋區的G-08地塊創造當地地王記錄,又定位中高端,后續去化存在一定壓力;位于武漢經開區的23R2地塊拿地成本達1.3萬元/平米,而同區域新盤價格在1.5萬元-1.7萬元/平米,也面臨較大壓力。

除此以外,以項目周邊新盤售價或所在區域最新二手房價為參考售價,按前文所述公式和假設(不考慮資本化利息和裝修費)估算新增項目的毛利率,可見多數項目毛利率處于偏低水平,未來盈利存在隱憂。

3個新增的城市更新項目分別位于珠海、深圳和惠州,除深圳項目以外,考慮到珠海和惠州近期平均房價分別為2.18萬元和1萬元/平方米,公司的拿地成本不占優勢,且城市更新項目通常轉化速度慢,該部分貨值預計回報期較長。

綜合來看,公司布局雖然以高能級城市為主,但是拿地價格偏高侵蝕項目利潤。舊的毒瘤尚未清理完畢,造成的不良反應仍待后續消化,而新增的土儲可預見的盈利性也并不十分樂觀,反映公司在拿地端其實并不具有較強的競爭優勢,只能通過自行管控來防范風險。而眼下地產“雙集中”拍地政策逐步落地,公司在拿地端的壓力將會更大。同時過去幾年因追求規模對于合作開發較為依賴,項目管控主動權不足,帶來開發交付方面的不確定性也隨之增加。

5.杠桿情況及融資安排

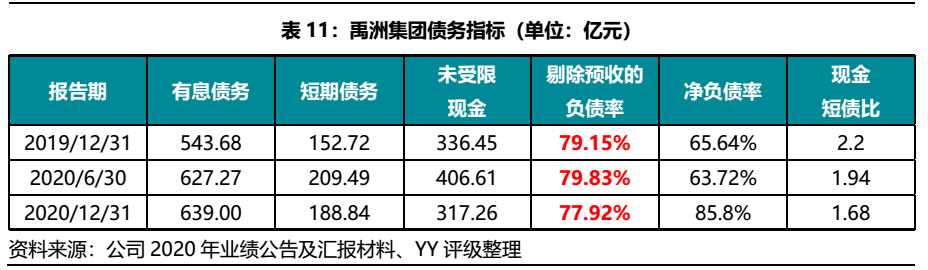

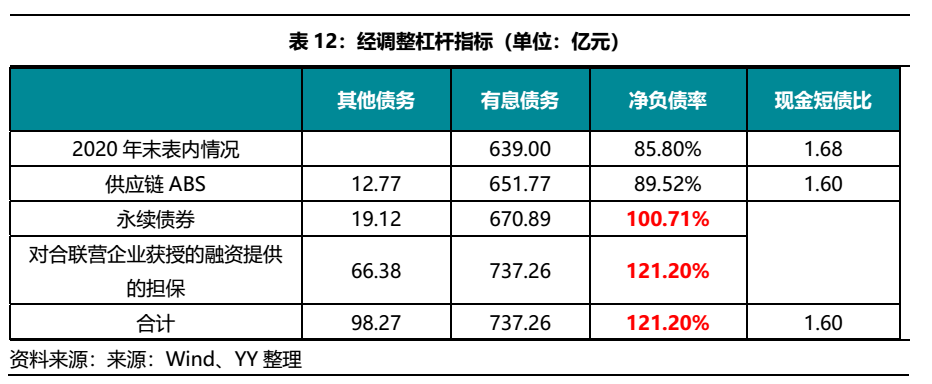

截至2020年末,禹洲集團有息債務總額639億元,其中短期占比約30%。三道紅線指標仍為僅觸碰一條,但正如我們在之前的報告中所揭示,公司合作開發比例較高,以及財務粉飾的動機使得非并表項目的負債具有一定風險敞口。

我們將供應鏈ABS由經營性債務調入有息債務,將對合聯營企業獲授的融資提供的擔保作為表外或有債務,并對永續債進行調整,調整后公司凈負債率超過監管指標。

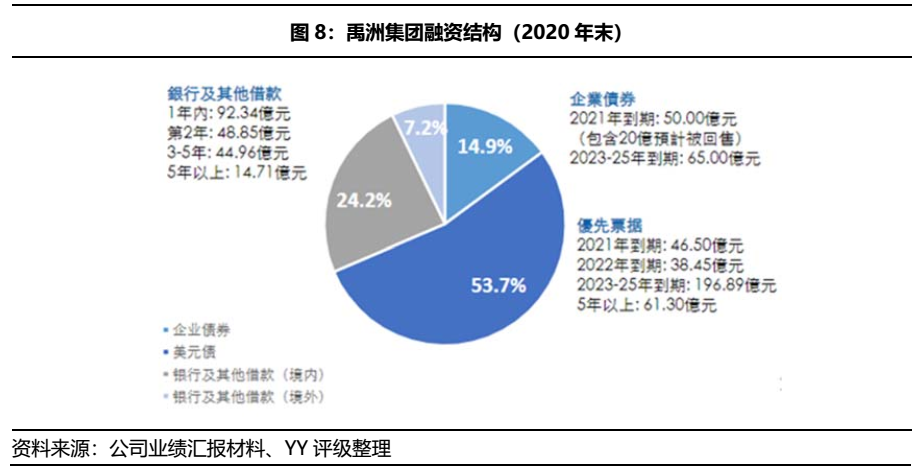

公司融資結構方面以債券為主,尤其是美元債在有息債務中占比過半,因此公開市場的穩定對于公司至關重要。

一年內到期債務方面,得益于公司2021年初新發5.62億元美元債用于償還2021年上半年到期的兩筆美元債,以及完成新的銀團融資貸款(不超過3.685億美元)提前一個多月償還了2021年5月到期的2017銀團尾款,公司短期的流動性壓力應較小。對于剩下的到期債務,公司也都做了融資計劃安排,但長期來看,對公開市場融資渠道的依賴使得公司仍需通過扎扎實實消化過去的不良癥狀,以重拾投資人的信心。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“YY評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: YY|禹洲集團:利潤大跌背后的___

YY評級

YY評級